В наш час криптовалюти становлять не тільки об’єкт інвестицій чи спекуляцій, але й практичний платіжний інструмент, особливо в контексті міжнародних грошових переказів. Нові дослідження, проведені PYMNTS, підтверджують, що все більше людей використовують цей цифровий метод пересилання коштів – аж 24% респондентів зізналися, що відправляли гроші за кордон за допомогою криптовалют.

Чому криптовалюти стають такими популярними в цій сфері? Однією з основних причин є бажання уникнути класичних недоліків грошових переказів, таких як високі банківські збори та час очікування на реалізацію транзакцій. Криптовалюти пропонують швидке, а часто й дешевше рішення для тих, хто хоче відправити гроші за кордон без зайвих ускладнень.

Не можна також забувати про демографічний фактор. Молодші покоління, які виросли у цифровому світі, більш відкриті до нових технологій. Для багатьох з них платежі P2P (peer-to-peer) є буденністю, а криптовалюти становлять природне продовження цієї тенденції. Тим часом старші покоління можуть бути більш консервативними і недовірливими до цих інновацій.

Європейський стандарт банківських послуг – це розкіш

Європа, відома розвиненою фінансовою системою та легко доступними банківськими послугами, часто не помічає викликів, з якими стикаються мешканці інших регіонів світу. Для багатьох європейців ситуація відсутності доступу до банків або необхідність сплачувати високі збори за перекази за кордон здаються зовсім курйозними. Однак саме так виглядає повсякденність для сотень мільйонів людей у світі.

Згідно з доповіддю Світового банку 2020 року, глобальні потоки грошових переказів до країн з низьким та середнім рівнем доходів склали вражаючі 540 мільярдів доларів. Це число здивувало мало спало в порівнянні з 2019 роком, що свідчить про стабільність та важливість цього сектора для глобальної економіки.

Однак, в глобальному контексті, доступ до банківських послуг не є стандартом. У 2017 році близько 1,7 мільярда дорослих людей не мали доступу до традиційних банківських послуг. З точки зору чисельності населення Індія є однією з країн, що найбільше страждає від фінансового виключення. Однак це не кінець проблеми. В Субсахарській Африці майже 40% молодих дорослих (у віці 15-24 років) також не мають доступу до банків.

Виключення з банківської системи призводить до необхідності користування послугами посередників, які часто стягують завищені комісії. Для тих, хто хоче переказати гроші сім’ї, що залишилася на батьківщині, витрати можуть бути значними. У багатьох випадках грошові перекази є ключовим джерелом доходу для сімей, які покладаються на підтримку від родичів, що працюють за кордоном.

На щастя, з’являються інновації, які несуть надію. Мобільний сервіс M-Pesa, популярний у Кенії, є прикладом того, як технології можуть сприяти позитивним змінам. Завдяки цьому сервісу аж 2% населення Кенії вдалося вийти з бідності.

Хоча Європа має розвинену банківську систему і відносно низькі комісії за транзакції, багато частин світу все ще стикаються з фінансовими бар’єрами. Підтримка інновацій, які сприяють фінансовій інклюзії, є ключем до створення більш справедливої глобальної фінансової системи.

Проблема традиційних фінансових послуг полягає у витратах.

З аналізу Світового банку випливає, що глобальна середня вартість грошового переказу у першому кварталі 2021 року становила 6,5%. Це все ще значно більше, ніж ціль 3%, встановлена Цілями сталого розвитку ООН на 2030 рік. У країнах Субсахарської Африки витрати найвищі і досягають 8,2%, тоді як у Європі та Центральній Азії вони трохи нижчі – в середньому 5%.

Звіт Банку міжнародних розрахунків (BIS) показує, що вартість транскордонних платежів, здійснених через системи грубих розрахунків у реальному часі (RTGS) та системи нетто-розрахунків (DNS), у 2018 році склала аж 156 трильйонів доларів США. Однак витрати, пов’язані з цими платежами, не є низькими – середні витрати на переказ 1000 доларів США за кордон становлять приблизно 0,3 долара США.

У Європейському Союзі ситуація також далека від ідеальної. Незважаючи на те, що ми стаємо свідками інтенсивної економічної інтеграції в ЄС, витрати на транскордонні платежі в євро становлять в середньому 0,32 євро, а в валютах країн поза єврозоною – 7,4 євро.

Чому ці витрати такі високі? Можливі причини: відсутність прозорості в структурах платежів, різниця в регуляціях між країнами, обмежена конкуренція в секторі фінансових послуг, а також високі витрати, пов’язані з утриманням традиційної фінансової інфраструктури.

Згадана статистика показує проблему, але також вказує на потребу дій. Вже існують ініціативи, які мають на меті зниження витрат шляхом введення прозорості цін, гармонізації регуляцій і сприяння конкуренції. Інновації, такі як технологія блокчейну чи нові форми цифрових платежів, також можуть відігравати ключову роль у майбутньому.

Блокчейн як відповідь на виклики транскордонних транзакцій

Сучасний світ економіки характеризується численними викликами, серед яких одним із найактуальніших є витрати та час, необхідний для проведення транскордонних транзакцій. У епоху глобалізації, коли компанії з різних континентів співпрацюють щодня, ефективні та швидкі фінансові потоки стають ключем до успіху. Ми визначили 5 причин, чому технологія блокчейну може стати відповіддю на ці виклики.

- Скорочення часу транзакцій

Як зазначено, середня компанія в США може чекати до 33 днів на завершення транскордонної транзакції, головним чином через застарілі та часомісткі ручні процеси. Однак завдяки технології блокчейну деякі транзакції, такі як ті, що проводяться в Китаї, можуть бути здійснені всього за 15 хвилин. Блокчейн усуває потребу в посереднику, як-от банку, що прискорює весь процес. - Безпека та прозорість

Однією з основних переваг блокчейну вважається його здатність забезпечити прозорість та незмінність. Кожна транзакція реєструється в ланцюзі блоків і не може бути змінена без згоди всіх учасників мережі. Це дає впевненість, що кошти будуть перераховані точно туди, куди мають потрапити, без ризику шахрайства. - Витрати на транзакції

Технологія блокчейн може значно знизити витрати на транзакції шляхом виключення посередників, а також за допомогою автоматизації та цифровізації багатьох процесів, які раніше виконувалися вручну. - Платежі в реальному часі

Все більша кількість транзакцій вимагає миттєвого розрахунку. Блокчейн може підтримувати платіжні послуги в реальному часі, що не тільки скорочує час транзакцій, але й може принести переваги у вигляді кращої фінансової ліквідності для компаній. - Адопція у світі

Відомі компанії та фінансові установи вже інвестують і експериментують з блокчейном як інструментом для транскордонних транзакцій, що може прискорити його адопцію на більш широку шкалу.

Зміна на бік криптовалют у міжнародних транзакціях P2P

„Цифровий валютний зсув” – цей тренд вказує на глобальний рух у напрямку все більшого прийняття криптовалют. Змінюються не тільки платіжні переваги споживачів, але й їхні очікування від постачальників платіжних послуг.

Глобальні тенденції у фінансовій сфері вказують на все більший інтерес до криптовалют як засобу платежу, особливо в контексті міжнародних транзакцій P2P. Такі фактори, як швидкість, нижчі витрати на транзакції та більша автономія, сприяють зростанню популярності цієї нової форми валюти.

Як показують дані, аж 24% споживачів звернули б увагу на можливість отримання платежів у криптовалютах при виборі постачальника платіжних послуг. Цей відсоток значно зростає серед тих, хто вже використовує криптовалюти для проведення міжнародних транзакцій.

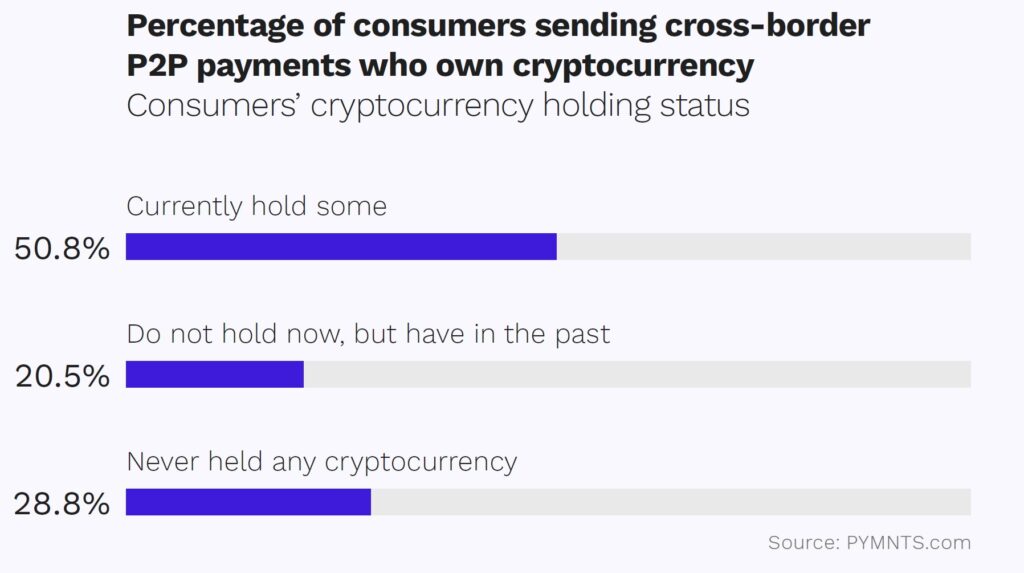

Половина споживачів, які використовують міжнародні перекази, мають криптовалюти, що свідчить про високу адопцію цих технологій серед осіб, які користуються цим типом послуг.

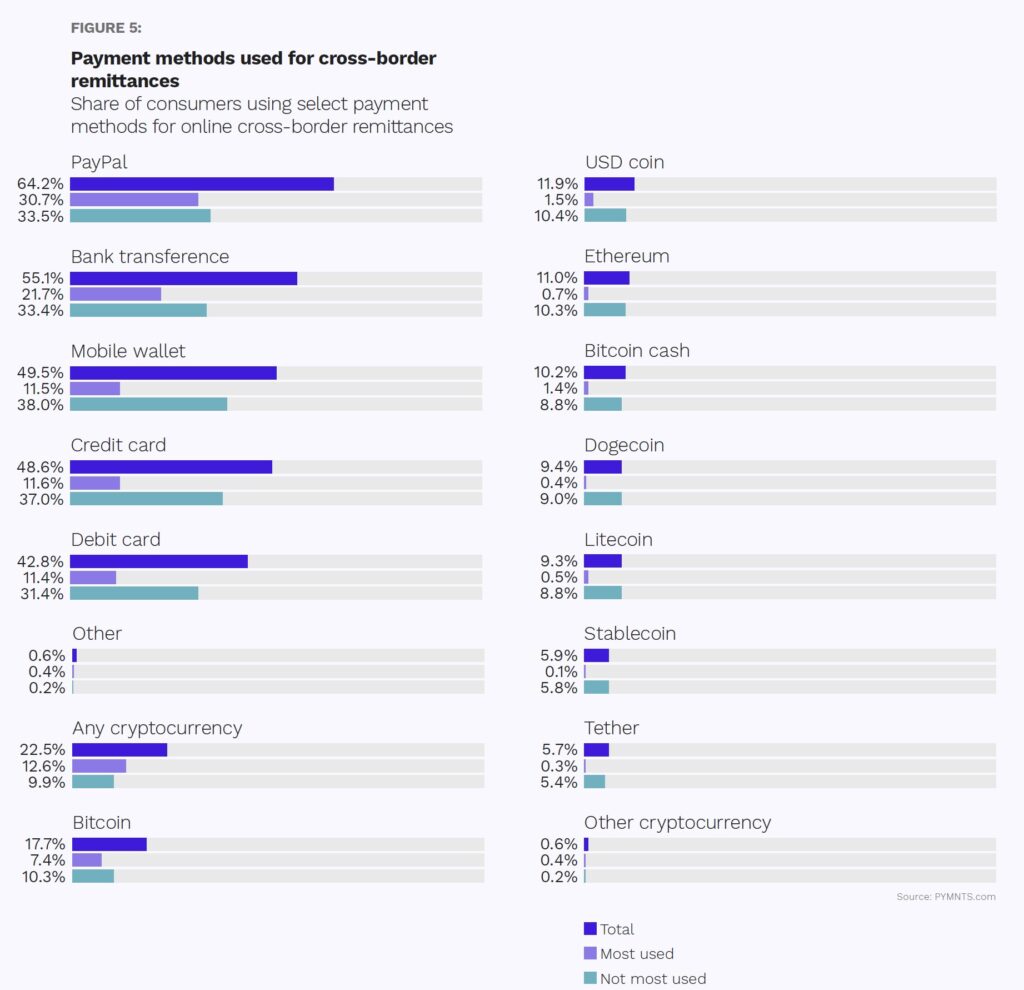

Діаграми, що показують методи платежів для міжнародних переказів коштів, демонструють різноманітність криптовалют, які використовують споживачі. Хоча біткоїн є найбільш впізнаваним, інші криптовалюти, такі як лайткоїн, ефіріум, догекоїн, тезер, також набирають популярності.

Факт, що традиційні методи платежів P2P можуть сприйматися як повільні та дорогі, дає перевагу криптовалютам, які пропонують швидші та часто дешевші рішення.

Що принесе майбутнє?

Сучасний фінансовий ринок переживає динамічні зміни, особливо в сфері міжнародних платежів P2P. Ми спостерігаємо значне зростання популярності криптовалют і платіжних технологій. Технологія блокчейн приносить прорив у обробці транзакцій, скорочуючи час очікування на реалізацію платежів транскордонних.

Зростаючий інтерес до криптовалют у міжнародних транзакціях P2P вказує на фундаментальну зміну у підході до платежів, з акцентом на швидкість, витрати та безпеку. Цю революцію очолюють молодші покоління, більш гнучкі та відкриті до експериментування з новими технологіями.

Ми прогнозуємо, що платіжні технології та криптовалюти продовжать свій динамічний розвиток, підганяний потребами молодших поколінь, для яких швидкість, доступність та вартість є ключовими факторами. Молодь стане головними користувачами криптовалют і платіжних технологій, вводячи їх у головний економічний потік.

Водночас буде необхідним подолати бар’єри у доступі та освіті для старших поколінь. Постачальникам платіжних послуг доведеться переосмислити, як побудувати довіру та забезпечити легкість управління для користувачів цієї вікової групи. Також очікується, що правові регуляції в області криптовалют будуть динамічно розвиватися, впливаючи на форму ринку та спосіб його функціонування.

У світлі цих змін для постачальників платіжних послуг ключовими будуть: адаптація до потреб різних соціальних сегментів, інвестування в освіту споживачів та розвиток інноваційних та безпечних технологічних рішень.