Tak, kryptowaluty są przyszłością finansów i w tym artykule wyjaśnimy, dlaczego tak jest. Bitcoin powstał na fali rosnącej nieufności do tradycyjnych instytucji finansowych oraz chęci zyskania większej autonomii finansowej.

Bitcoin powstał w 2009 roku jako odpowiedź na globalny kryzys finansowy, który nastąpił na skutek załamania na rynku nieruchomości w Stanach Zjednoczonych w roku 2008. Było to spowodowane udzielaniem przez banki ryzykownych kredytów hipotecznych subprime oraz sposobem działania skomplikowanych instrumentów opartych na tych kredytach.

W uproszczeniu – firmy inwestycyjne sprzedawały toksyczny bezwartościowy dług jako papiery wartościowe. Gdy ceny nieruchomości zaczęły spadać, a kredytobiorców nie było stać na spłacanie rat, doszło do upadku wielu instytucji finansowych. W wyniku tego rząd USA ratował banki poprzez emisję waluty, co oznacza, że zapłacili za to wszyscy obywatele. Recesja dotknęła gospodarki na całym świecie.

Twórca bitcoina – Satoshi Nakamoto nawiązał bezpośrednio do tych wydarzeń, zawierając tytuł z gazety „The Times” w pierwszym bloku bitcoina, tzw. bloku genezy.

.

Wyrażał przekonanie, że konieczne jest przerwanie łączności pomiędzy walutą a instytucjami. Bitcoin miał chronić ludzi przed zdradą, oszustwami i monopolizacją ze strony instytucji finansowych. Zdecentralizowana natura bitcoina miała stanowić przeciwwagę dla tradycyjnych systemów finansowych, umożliwiając szybkie, anonimowe i bezpieczne transakcje peer-to-peer (bezpośrednio między zainteresowanymi, bez udziału zaufanej strony trzeciej).

Bitcoin w swoich założeniach miał za zadanie stanowić ochronę przed kryzysami i polityką inflacyjną. Inflacja uważana jest za ukryty podatek, który najbardziej dotyka najbiedniejszych. Już dawno argumentowano, że tradycyjne instytucje finansowe będą starały się zintegrować i kontrolować kryptowaluty, co stoi w sprzeczności z ich fundamentalnymi wartościami. I w istocie tak się stało – technologia kryptowalut została przejęta i banki tworzą własne cyfrowe waluty, znane jako CBDC (Central Bank Digital Currency).

Wynika z tego niezbicie, że kryptowaluty są przyszłością finansów. Należy zadać inne pytanie: jakie kryptowaluty wybrać: rządowe czy antyrządowe?

Antyestablishment

Bitcoin został zaprojektowany w taki sposób, że natura jego funkcjonowania pozostaje z gruntu anarchistyczna i antyrządowa. Blockchain, czyli technologia stojąca za bitcoinem, jest manifestacją wolności słowa i finansowej suwerenności. Deklaracja Niepodległości Bitcoina [1] podkreśla, że jest on niezależny od wszelkich struktur władzy i nie potrzebuje uznania ani regulacji. To waluta, której celem jest funkcjonowanie poza systemem, co eliminuje potrzebę pośrednictwa i ingerencji stron trzecich – w tym organów podatkowych. Bitcoin jest narzędziem, pozwalającym na przesyłanie mocy gospodarczej bezpośrednio pomiędzy jednostkami, co stanowi fundamentalną zmianę w sposobie funkcjonowania finansów.

Cytując Deklarację Niepodległości Bitcoina: „Eliminowana jest intruzyjność stron trzecich, jest on czysto P2P. Blockchain to wolność słowa. Bitcoin jest zdecentralizowany, dobrowolny, nieagresywny, nie ma on na celu działania w ramach aktualnego systemu. Bitcoin nie potrzebuje rozpoznania, integracji, regulacji i podatków instytucji władzy. Bitcoin nie kłania się strukturom władzy. On je podkopuje”.

Wartość bitcoina i prawo Metcalfe’a

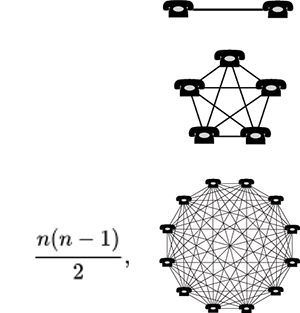

Twórca technologii Ethernet, informatyk prof. Robert Metcalfe, sformułował prawo dotyczące użyteczności systemów teleinformatycznych, które brzmi:

„Użyteczność sieci telekomunikacyjnej lub innego systemu teleinformatycznego rośnie proporcjonalnie do kwadratu liczby urządzeń/użytkowników do niej podłączonych. […] Przykładem obrazującym działanie takiego prawa w praktyce jest sieć telefonii komórkowej. Gdyby taka sieć miała tylko jednego użytkownika, chodzenie z telefonem mobilnym nie miałoby najmniejszego sensu. Druga osoba buduje już minimalną wartość, bo można w końcu do kogoś zadzwonić. Kolejne tysiąc osób powoduje, że pojawiają się nowe możliwości interakcji z osobami, których jeszcze nie znamy. W sytuacji, gdy sieć telefonii komórkowej pokrywa całą planetę, a połowa populacji posiada swój numer telefonu – wartość takiej sieci jest gigantyczna i rośnie z potęgą jej użytkowników […] Oznacza to w praktyce, że im większa jest sieć użytkowników, tym większa jest wartość tej sieci. Według prawa Metcalfe’a wartość sieci zależy więc od kwadratu liczby możliwych połączeń między uczestnikami” [2].

.

W kontekście bitcoina, prawo Metcalfe’a, które mówi, że wartość sieci rośnie proporcjonalnie do kwadratu liczby użytkowników, ma ogromne znaczenie. Im większa sieć użytkowników, tym większa jest wartość bitcoina. Jednak kluczowym elementem jest także kontrolowana podaż, która zmniejsza się o połowę w cyklach halvingu.

To właśnie ta kombinacja czynników, ograniczona podaż i rosnący popyt, wpływa na wzrost wartości bitcoina i czyni go jednym z najważniejszych aktywów w dzisiejszym świecie finansów.

Polityka banków

Na rosnący popyt mają wpływ czynniki makroekonomiczne. Polityka banków centralnych, zwłaszcza inflacyjna, wpłynęła na postrzeganie bitcoina jako zabezpieczenia przed utratą wartości tradycyjnych walut. Bitcoin miał chronić ludzi przed skutkami nieodpowiedzialnej polityki monetarnej. W obliczu rosnącej inflacji i spadającego zaufania do walut fiat bitcoin zyskał na popularności jako forma ochrony kapitału.

Centralne banki na całym świecie prowadzą politykę niskich stóp procentowych i masowego drukowania pieniędzy, co prowadzi do deprecjacji wartości tradycyjnych walut. W tym kontekście bitcoin jest postrzegany jako „cyfrowe złoto”, które może chronić przed inflacją i zapewnić stabilność wartości w długim terminie.

Bitcoin powstał jako odpowiedź na kryzys i naturalnie zaczął być postrzegany jako tzw. Safe Haven, czyli bezpieczna przystań na trudne czasy. Nie potrzeba było wiele czasu, żeby rzeczywistość zweryfikowała słuszność ekonomicznych determinantów powstania bitcoina. Polityka banków centralnych oraz wynikający z niej zamach na własność prywatną stanowiły podłoże pierwszego istotnego wydarzenia makroekonomicznych w historii bitcoina, który w swoich założeniach miał chronić ludzi przed kryzysami i polityką inflacyjną.

Spadek zaufania do instytucji finansowych zweryfikował ideologiczne założenia bitcoina i okazał się mieć istotny wpływ na jego wycenę.

Kryzys na Cyprze w 2013 roku doprowadził kraj do bankructwa. Cypr został zmuszony przez Unię Europejską i Międzynarodowy Fundusz Walutowy do opodatkowania depozytów zwykłych obywateli, początkowo rozważana była konfiskata 80% depozytów, niemiecki minister finansów komentował wtedy: „mówiąc realistycznie, bardzo niewiele zostanie zwrócone”, ostatecznie jednak zdecydowano się na konfiskatę 47,5%. Bankier.pl pisał o wydarzeniach następująco: „47,5% – tyle wyparuje z ulokowanych na Cyprze kont bankowych, na których zgromadzono środki wyższe niż 100 tys. euro. ‘Haircut’ obejmie klientów restrukturyzowanego Bank of Cyprus i likwidowanego banku Laiki” [3]. Banki wprowadziły ograniczenia wypłat i transferu środków.

Jak zauważa K. Piech: „wiedza i postęp technologiczny nie zostały w sposób jednoznaczny i rozstrzygający włączone do modeli wzrostu gospodarczego. Modele te coraz częściej ujmują technologię (w tym internet), jako część ogólniejszego pojęcia – wiedzy, jednakże nie zostało to pojęcie jednak (jeszcze) wyrażone w sposób mierzalny. Dość szerokie pojęcie wiedzy jako czynnika wzrostu gospodarczego obejmuje również edukację oraz innowacje. Mimo paradoksu Solowa i pęknięcia ‘bańki internetowej’, wiedza i postęp technologiczny, włączając w to teleinformatykę, odegrały już rolę nie tylko w realnych wydarzeniach gospodarczych, ale i w dokonaniach teoretycznych i badaniach empirycznych. Choć ‘nowa gospodarka’ okazała się tylko kolejnym epizodem w historii gospodarczej świata, pełnej spekulacji na giełdach i krachów finansowych (zwłaszcza w XIX i w początku XX wieku), nie oznacza to, że technologie nie mają wpływu na wzrost gospodarczy” [4].

Cyfrowe Waluty Banków Centralnych (CBDC)

Cyfrowe Waluty Banków Centralnych (CBDC) są cyfrowymi odpowiednikami tradycyjnych walut, emitowanymi przez banki centralne. Ich podstawy opierają się na technologii znanej z kryptowalut, ale stoją z nimi w sprzeczności, ponieważ blockchainy wykorzystywane przez CBDC są całkowicie zamknięte wewnątrz instytucji.

Uważa się, że CBDC mogą zrewolucjonizować systemy finansowe, oferując bezpieczniejsze oraz bardziej wygodne i efektywne metody realizacji transakcji. Mogą również zwiększyć dostęp do instytucji finansowych, szczególnie w krajach nisko rozwiniętych, w których większość społeczeństwa nie ma nawet konta bankowego. CBDC zmienią także sposób prowadzenia przez banki polityki monetarnej, umożliwiając im bezpośrednią kontrolę nad podażą pieniądza (inflacją).

Wszystko to kosztem prywatności.

Emitowane i kontrolowane przez banki centralne CBDC są scentralizowane, co oznacza, że mogą być monitorowane i ściśle regulowane przez rządy. To otwiera drogę do potencjalnych naruszeń prywatności i ograniczeń w wolności finansowej użytkowników, co stoi w sprzeczności z podstawowymi wartościami bitcoina. Podczas gdy bitcoin symbolizuje finansową niezależność, CBDC są narzędziem polityki monetarnej, które może być podatne na inflację i centralną kontrolę.

Przyszłość finansów a kryptowaluty

Kryptowaluty dzięki swojej zdecentralizowanej naturze zmieniają oblicze światowych finansów. Umożliwiają autonomiczne transakcje bez potrzeby pośrednictwa instytucji finansowych. Decentralizacja sieci Bitcoin przynosi takie korzyści, jak:

- bezpieczeństwo

- autonomia finansowa

- transparentność

- szybkość transakcji.

Natura CBDC, chociaż opartych na tej samej technologii, jest scentralizowana. CBDC mają na celu połączyć cechy kryptowalut z możliwością kontroli i stabilizacji. Jako ich główne zalety wymienia się:

- stabilność

- efektywność

- kontrolę.

Postęp technologiczny, w tym rozwój blockchaina, będzie kluczowym czynnikiem wpływającym na przyszłość kryptowalut. Technologia blockchain, na której opierają się kryptowaluty, jest jedną z najważniejszych innowacji XXI wieku. Blockchain umożliwia tworzenie niezmiennych i transparentnych zapisów transakcji, co ma ogromny potencjał w różnych sektorach gospodarki, nie tylko w finansach. Niektóre z możliwych zastosowań to:

- Inteligentne Autonomiczne Kontrakty: samowykonujące się kontrakty, które automatyzują i zabezpieczają umowy między stronami bez potrzeby pośredników.

- DeFi (Decentralized Finance): ekosystem finansowy, który działa w pełni na blockchainie, oferując takie usługi, jak pożyczki, lokaty i handel bez tradycyjnych instytucji finansowych.

CBDC również korzystają z zaawansowanych technologii, aby sprostać wymaganiom współczesnych systemów finansowych. Przykłady innowacji w obszarze CBDC to m.in.:

- Integracja z istniejącymi systemami finansowymi: CBDC mogą być łatwo wprowadzone do obecnych systemów bankowych i płatniczych, co ułatwia ich adopcję.

- Bezpieczeństwo i prywatność: Chociaż CBDC są scentralizowane, rozwijane są technologie zapewniające wysokie standardy bezpieczeństwa i ochrony prywatności użytkowników.

Wnioski i podsumowanie

Kryptowaluty, zarówno takie jak bitcoin, jak i CBDC staną się przyszłością finansów. Tylko to od nas – użytkowników zależeć będzie, czy staniemy po stronie zdecentralizowanej natury i niezależności, czy po stronie walut ściśle kontrolowanych.

Bitcoin, jako pionier wśród kryptowalut, pokazał, że możliwe jest stworzenie niezależnego systemu finansowego, który działa poza kontrolą rządów i instytucji. Jego sukces otworzył drogę dla innych kryptowalut i technologii blockchain, które mogą zrewolucjonizować świat finansów. W miarę jak coraz więcej osób i instytucji będzie adoptować kryptowaluty, ich rola w globalnym systemie finansowym będzie się zwiększać, co może prowadzić do fundamentalnych zmian w sposobie, w jaki zarządzamy naszymi finansami.

________________________________________

Źródła:

[1] https://cyfrowaekonomia.pl/deklaracja-niepodleglosci-bitcoina/

[2] M. Grzybkowski, S. Bentyn, Kryptowaluty, Wydawnictwo Crypto-logic, Poznań 2018, s. 188.

[4] K. Piech, Technologie, edukacja i innowacje w teoriach wzrostu gospodarczego, opublikowane w: Polityka Gospodarcza, nr 9, 2004 r., s. 154.