Ekonomiści, w tym nobliści, wmówili społeczeństwu, że inflacja jest dobra, a deflacja zła. Hackerzy, cyberpunki, kryptoanarchiści i libertarianie są odmiennego zdania i uważają, że inflacja to kradzież.

Bitcoin miał być odpowiedzią na kryzys finansowy z 2008 roku i sprzeciwem wobec polityki monetarnej banków centralnych. Stał się jednak czymś więcej niż tylko walutą, dobrem, ułatwieniem i sposobem na ochronę kapitału przed inflacją. Doprowadził do rewolucji w internecie. W artykule tym wyjaśnimy, czym motywował się Satoshi Nakamoto, tworząc bitcoina.

Genesis Block

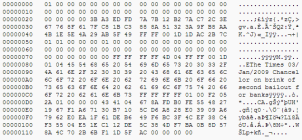

Pierwszy blok w łańcuchu bloków bitcoina zawiera w sobie wiadomość z tytułem artykułu z pierwszej strony gazety „The Times” z dnia 3 stycznia 2009 roku: „The Times 03/Jan/2009 Chancellor on brink of second bailout for banks”. Wiadomość ta jest jednocześnie znacznikiem czasu, dzięki któremu można mieć pewność, że pierwszy blok nie został wydobyty wcześniej niż określonego dnia.

Artykułu tego Santoshi nie wybrał przypadkowo – mówi on o rządowych planach ratowania banków z publicznych pieniędzy, tak żeby po upadku banku Lehman Brothers nie dopuścić do krachu kolejnych źle zarządzanych banków. Twórca bitcoina skomentował reakcje rządów na informacje opublikowane przez Juliana Assange: „WikiLeaks kopnął gniazdo szerszeni, a rój zmierza w naszym kierunku”[1].

W 2002 roku, podczas konferencji poświęconej oprogramowaniu o otwartym kodzie źródłowym, Richard Stallman, twórca ruchu wolnego oprogramowania (GNU), słowami: „Geekowie lubią myśleć, że mogą ignorować politykę. Możesz zostawić politykę w spokoju, ale polityka nie pozostawi w spokoju ciebie”[2] zaznaczył, że rządy nie pozwolą na działanie systemów, które pozostają poza systemem regulacyjnym.

Gospodarka oparta na długu

Tworzenie banków centralnych, liczne kryzysy, wojny światowe, odejście od standardu złota, powstawanie baniek spekulacyjnych i inflacja pozbawiająca ludzi oszczędności – wszystko to miało istotny wpływ na wzrost polaryzacji ekonomicznej społeczeństwa i ukonstytuowanie się nowego globalnego porządku. W tym nowym rozdaniu większość bogactwa znalazła się w rękach niewielkiej grupy osób. „Wszystko to były skuteczne środki pozwalające na przejęcie nie tylko kontroli nad zasobami i dobrami, ale przede wszystkim nad ludźmi i ich pracą”[3], skomentował J. Białek w książce Czas niewolników. Jak świat stał się własnością kilku korporacji.

Przed powierzaniem bankom kontroli nad pieniądzem prywatnym ostrzegał już Thomas Jefferson, jeden z ojców-założycieli Stanów Zjednoczonych. Mówił, że: „Owe banki, najpierw za pomocą inflacji, następnie deflacji, będą grabić własność obywateli, aż pewnego dnia, kiedy ich dzieci obudzą się, spostrzegą, że ich wielki kraj zbudowany przez ojców został utracony”[4].

Alan Greenspan, prezes Systemu Rezerwy Federalnej (FED) w latach 1987-2006, mówił w 1966 roku, że: „gdy nie ma parytetu złota, nie istnieje żadna możliwość ochrony oszczędności przed konfiskatą w następstwie inflacji. […] Polityka finansowa prowadzona przez państwo opiekuńcze wymaga tego, aby posiadacze składników majątkowych nie mogli się w żaden sposób chronić”[5].

Pierwsi bankierzy, kierowani naturalną ludzką chciwością, zaprojektowali system bankowy tak, aby osiągać jak największe korzyści, nie zważając na interesy przedsiębiorstw, społeczeństwa oraz organów państwa. „Powszechne handlowanie na międzynarodowych rynkach finansowych państwowymi długami, czyli rządowymi obligacjami, uzależnia państwa, które te długi zaciągnęły, od dyktatu międzynarodowej finansjery. Znacznie mniejsza suwerenność władz państwowych w tych krajach zagraża demokracji i naraża kraje na straty”[6].

Wprowadzenie przez państwa nowego pieniądza do obiegu za sprawą polityki luzowania ilościowego, wymuszonej przez ten system, nakręca spiralę długów. Jeśli wzrost gospodarczy zostanie spowolniony lub zatrzymany, na przykład w przypadku kryzysu, to – jak zauważa R. Adamus – „skutkiem załamania się finansów państwa i deficytu budżetowego jest z zasady inflacja albo nawet hiperinflacja”[7].

Gospodarka oparta na długu sprawiła, że nie tylko jednostki stały się zakładnikami banków centralnych. Niewolnikami stały się także banki komercyjne, firmy, rządy i korporacje. „Wirtualne” pieniądze banków centralnych, które nie mają pokrycia w złocie, określa się jako fiat money (ang. pieniądz fiducjarny od łac. fides – wiara). Historia „papierowego pieniądza” sięga już starożytności. Ludwig von Mises, wybitny ekonomista austriackiej szkoły ekonomii, był zdania, że system finansowy, aby być stabilny, powinien być oparty na parytecie kruszcu: „Krytykował politykę inflacjonistyczną, która prowadzi do sztucznego boomu na rynku, niewynikającego z faktycznej siły gospodarki”[8].

Świat jest w kryzysie od 1971 roku

Po układzie z Bretton Woods z 1944 roku, który wpłynął na utworzenie nowego światowego porządku gospodarczego i powrót do parytetu złota, w 1971 roku ponownie wstrzymano wymienialność dolara na złoto.

Rozwój systemów bankowości centralnej sprawił, że niegdyś naturalny parytet złota odszedł w zapomnienie, ustępując miejsca gospodarce opartej na długu. System z Bretton Woods został zastąpiony przez system oparty na SDR, a powiązanie walut ze złotem przeszło do historii. Zatrzymanie wymienialności dolara na złoto odbiło się na wszystkich gałęziach gospodarki i doprowadziło do wzrostu inflacji.

Banki stopniowo zaczynały kreować politykę inflacyjną mającą na celu zwiększenie konsumpcji i tempa cyrkulacji pieniądza w gospodarce. Następnie polityka inflacyjna stała się nieodłączną częścią systemów bankowych w większości państw na świecie: „Za każdym razem system idealny ewoluował w kierunku systemu mieszanego, który oprócz standardowego dobra wymiany dopuszcza również obrót pieniądzem powierniczym, takim jak banknoty, depozyty czy obligacje rządowe. Jeśli w obiegu pojawi się pieniądz powierniczy, przejęcia kontroli przez państwo praktycznie nie da się już uniknąć”[9].

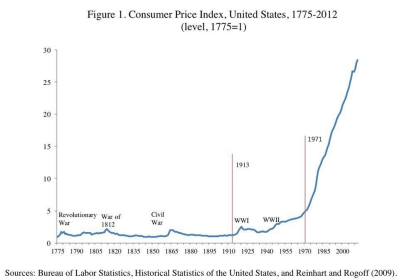

Na stronie wtfhappenedin1971.com opublikowano liczne wykresy obrazujące wpływ wydarzeń roku 1971 na gospodarkę. Poniższy wykres przedstawia wzrost cen w Stanach Zjednoczonych po roku 1971.

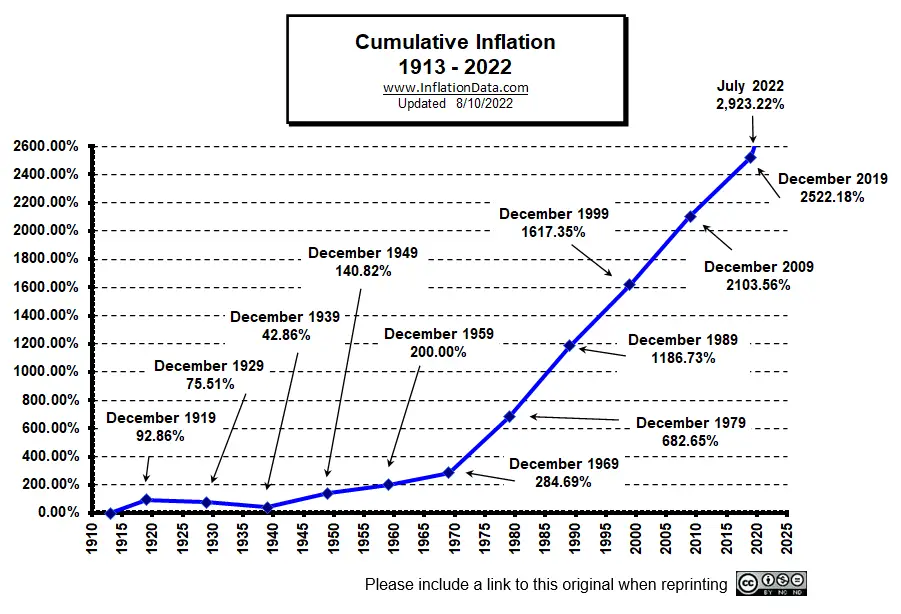

Na stronie inflationdata.com można przeanalizować wykres skumulowanej inflacji w Stanach Zjednoczonych w ciągu ostatniego stulecia. Do połowy 2022 roku wyniosła ona prawie 3000%.

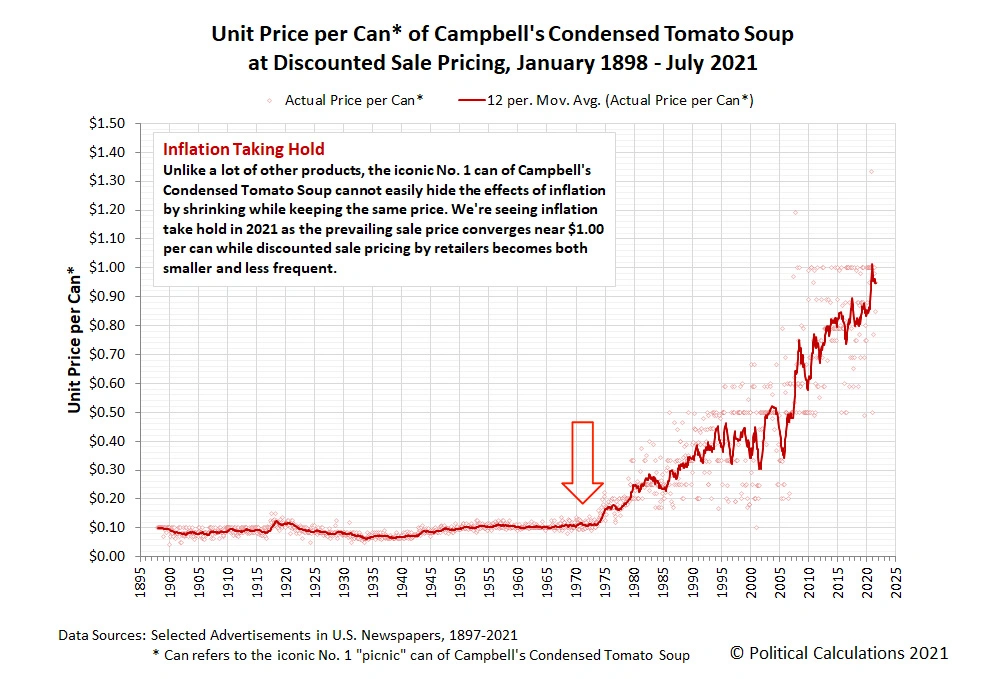

Można to zestawić z wykresem wzrostu ceny popularnej zupy pomidorowej w puszkach.

J. Foster i W. McChesney zauważają, że: „Od 1970 r. doszło do co najmniej 15 poważnych przypadków zaburzeń finansowych”[10]. Na uwagę zasługuje Azjatycki Kryzys Finansowy w 1997 r., kryzys wywołany nieprawidłowym funkcjonowaniem funduszu Long Term Capital Management z 1998 r., a także dwa kryzysy XXI wieku. Starsze pokolenia pamiętają również bańkę internetową: „Pęknięcie giełdowej bańki internetowej w 2000 r. poważnie osłabiło gospodarkę Stanów Zjednoczonych, którą od dużo większej katastrofy ocaliło jedynie szybkie powstanie na jej miejscu bańki na rynku nieruchomości”[11].

Wielki Kryzys Finansowy lat 2007-2009 był spowodowany polityką banków, które, kierowane uzależnieniem od wzrostu gospodarczego, udzielały hipotecznych kredytów wysokiego ryzyka, określanych jako subprime. Co gorsza, ratunkiem na kryzys, zapoczątkowany upadkiem banku Lehman Brothers, stało się rozwadnianie waluty.

Masowy dodruk

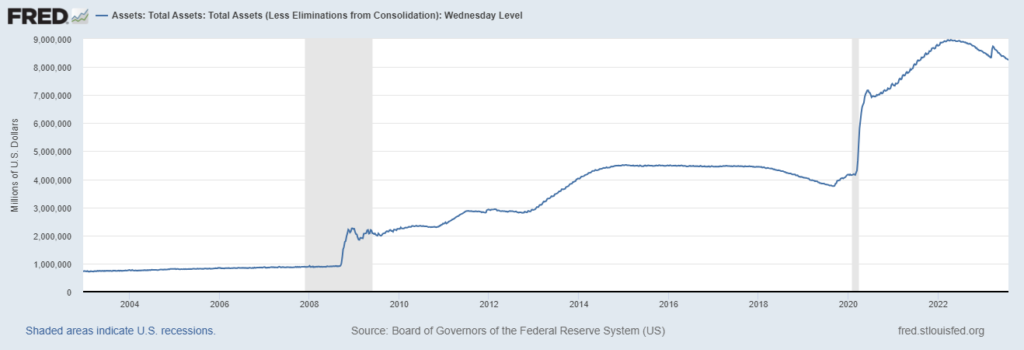

Polityka masowego dodruku pieniądza, znana również jako luzowanie ilościowe (Quantitative Easing – QE), to strategia, która została wprowadzona przez wiele banków centralnych, w tym Rezerwę Federalną w USA, Bank Centralny Europy i Bank Japonii, w celu zwiększenia ilości pieniądza w obiegu, obniżenia stóp procentowych i stymulowania gospodarki.

Rząd Stanów Zjednoczonych, nie chcąc dopuścić do kolejnych bankructw, rozpoczął akcje ratunkowe, finansując bliskie bankructwa instytucje finansowe. „Nie tylko zgarnęły one sumy z tytułu akcji ratunkowych, ale każdego dnia, całkowicie legalnie, inkasują ogromne ilości pieniędzy publicznych w ramach normalnej działalności”[12]. Co najważniejsze, „bez akcji ratunkowych wiele banków nie miałoby dziś żadnej wartości. Jeżeli ich akcje byłyby notowane na giełdzie, ich kurs opiewałby na grosze”[13]. Rządy Stanów Zjednoczonych, Chin i krajów europejskich, w celu ożywienia gospodarki, „postawiły na politykę gospodarczą w duchu Johna Maynarda Keynesa, czyli intelektualnego przodka Minsky’ego. Zgodnie z sugestią ekonomisty zwiększono wydatki w celu ożywienia gospodarki, co przyniosło spodziewany efekt”[14].

W tym miejscu warto przywołać ciekawą hipotezę dotyczącą związku pomiędzy toksycznym zadłużeniem a populizmem politycznym, którą stawia R. Adamus w książce Toksyczny dług XXI wieku. Zauważa on, że rządzący, „aby sprostać oczekiwanym zadaniom państwa względem obywateli, sukcesywnie zadłużają państwo”[15].

Ceną za wygrane wybory w postaci długu publicznego obarczone zostają kolejne pokolenia, co można określić jako rodzaj współczesnego niewolnictwa. Nadmierne zadłużanie prowadzi do wzrostu inflacji, która, okradając z oszczędności biedniejszą część społeczeństwa, pogłębia nierówności społeczne.

Rozpoczęty przez Stany Zjednoczone dodruk pieniądza kontynuowano przez kolejne lata, pompując ceny na rynkach akcji do historycznych maksimów, które ustępują jednak skali dodruku zapoczątkowanego w wyniku kryzysu COVID-19. Poniższy wykres ilustruje wzrost podaży dolara M1. Wynika z niego, że od początku pandemii COVID-19 do maja 2022 roku baza monetarna dolara wzrosła ponad dwukrotnie.

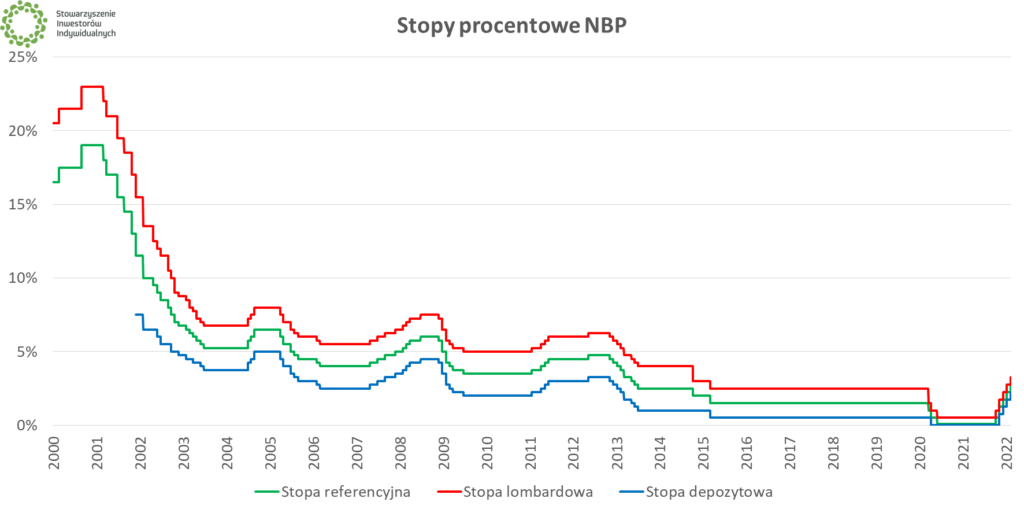

Dodruk pieniądza w odpowiedzi na kryzys nie dotyczy jedynie Stanów Zjednoczonych, ale również większości innych gospodarek. Tzw. „skup aktywów” przeprowadził nawet po raz pierwszy w historii Narodowy Bank Polski, który także podczas pandemii obniżył stopy procentowe, prowadząc do wzrostu inflacji. W 2021 roku stopy procentowe w Polsce były najniższe w historii, a inflacja CPI najwyższa od roku 2001.

W 2022 roku NBP zaczął nieznacznie podnosić stopy procentowe, ale nie na tyle zdecydowanie, żeby mogło stłumić to inflację. Jest ona na rękę władzy, bo walka z nią spowodowałaby wzrost kosztu obsługi długu publicznego. Podwyżka stóp referencyjnych NBP oznacza wzrost obsługi długu nie tylko w sektorze rządowym, ale również prywatnym i korporacyjnym.

Ponadto, IIF w raporcie z 14 września 2021 roku zwraca uwagę, że światowy dług wzrósł do niemalże 300 bilionów USD i osiągnął najwyższy poziom w historii.

Prezes Banku Centralnego Kanady, Tiff Macklem, przyznał w publicznym wywiadzie, że polityka monetarna w postaci luzowania ilościowego wpływa na wzrost nierówności majątkowych pomiędzy najbogatszymi a resztą społeczeństwa [16]. S. Hongbing słusznie dostrzega, że „ten system pieniężny jest formą okrutnej kary wobec tych, którzy oszczędzają”[17].

Bitcoin to wolność

F. Hayek w swoich przemyśleniach na temat denacjonalizacji pieniądza proponował zastąpienie monopolu państwa konkurencyjnymi, prywatnymi rynkami. Zgodnie z jego teorią, instytucje emitujące własne waluty mogłyby konkurować z innymi, dążąc do utrzymania ich wartości. Historia pokazała, że rzeczywistość rozwinęła się inaczej niż zakładały formułowane w tamtych czasach koncepcje, które można by określić mianem ekonomicznej futurologii.

Jednak w tych przemyśleniach da się dostrzec pewne podobieństwa do zjawiska kryptowalut. Jak zauważa T. Swan, Hayek w swojej publikacji Paradoks pieniądza z 1929 roku „położył intelektualne podwaliny pod branżę opartą na łańcuchu bloków, argumentując przeciwko keynesowskiej teorii inflacyjnego pieniądza. W innych pracach podkreślał, że dostawcy działający na zdecentralizowanych rynkach mają większą zdolność reagowania na potrzeby nabywców”[18].

Roger Ver, tzw. Anioł Biznesu, czyli prywatny inwestor stawiający na młode biznesy, był jednym z pierwszych, którzy zainwestowali w bitcoina i powiązane z nim projekty. Ze względu na wkład włożony w promocję bitcoina, zyskał miano „Bitcoinowego Jezusa”. Mówiąc o przyczynach swojej fascynacji bitcoinem, stwierdził: „Pierwszy raz w całej historii świata każdy może wysyłać lub otrzymywać dowolną ilość pieniędzy, od kogokolwiek innego, z dowolnego miejsca na świecie, bez konieczności proszenia o pozwolenie jakiegokolwiek banku lub rządu”[19]. Idealnym potwierdzeniem tych słów jest transakcja z 13 września 2021 r., gdzie opłata transakcyjna za przeniesienie równowartości ponad 2 mld dolarów (44598.42992366 BTC) wyniosła zaledwie równowartość 0,78 USD[20]. Ver podkreślał, że bitcoin stanowi odpowiedź na politykę rządów, które dzięki inflacji mogą finansować wojny: „Jeśli świat używałby bitcoina, rządy nie byłyby w stanie finansować wojen poprzez inflację, tak jak robią to dzisiaj”[21].

Bitcoin ponownie wprowadza ideę racjonalistycznego indywidualizmu, dając ludziom wolność wyboru, wolność słowa i chroniąc prawa własności. Julia Tourianski, znana w społeczności libertariańskiej, związana z Kanadyjskim Instytutem Ludwiga von Misesa promotorka mentalności antypaństwowej opublikowała Deklarację Niepodległości Bitcoina, nawiązując tym samym do ruchów cyberpunk i Deklaracji Niepodległości Cyberprzestrzeni, napisanej w 1996 roku przez poetę Johna Perry’ego Barlowa.

Deklaracja, pod którą podpisali się znani amerykańscy aktywiści walczący o wolność, wprost mówi o antyrządowym charakterze bitcoina: „Bitcoin jest u swych podstaw antyestablishmentowy, antysystemowy i antyrządowy. Bitcoin podkopuje rządy i zakłóca działanie instytucji, ponieważ bitcoin jest fundamentalnie humanitarny. Eliminowana jest intruzywność stron trzecich, jest on czysto P2P. Blockchain to wolność słowa. Bitcoin jest zdecentralizowany, dobrowolny, nieagresywny, nie ma on na celu działania w ramach aktualnego systemu. Bitcoin nie potrzebuje rozpoznania, integracji, regulacji i podatków instytucji władzy. Bitcoin nie kłania się strukturom władzy. On je podkopuje”[22].

W deklaracji zwrócono również uwagę na dzień 5 kwietnia 1933 roku, który Satoshi Nakamoto określił jako dzień swoich urodzin. Tego samego dnia prezydent Roosevelt wydał rozporządzenie wykonawcze 6102 (Executive Order 6102), które pod groźbą wysokich kar zakazywało obywatelom USA gromadzenia złota.

Był to okres, kiedy Ameryka wciąż zmagała się z Wielkim Kryzysem, który rozpoczął się w 1929 roku. Wiele osób nie dostosowało się do rozporządzenia i ukrywało swoje złoto. Milton Friedman szacował, że „na mocy dekretu Roosevelta udało się władzom skonfiskować zaledwie 3,9 mln uncji, a więc ok. 1/5 złota będącego w obiegu w marcu 1933 roku. Co ciekawe, z tych samych danych wynika, że złoto z obiegu zaczęło znikać już od stycznia… a więc na trzy miesiące przed ogłoszeniem dekretu 6102”[23].

Podsumowanie

Czynniki makroekonomiczne wpływają na rosnący popyt na kryptowaluty. Bitcoin, który powstał jako odpowiedź na kryzys, naturalnie zaczął być postrzegany jako tzw. safe haven (ang. bezpieczna przystań) – miejsce schronienia w trudnych czasach. Nie trzeba było wiele czasu, aby rzeczywistość zweryfikowała słuszność ekonomicznych determinantów powstania bitcoina. Opisana polityka banków centralnych oraz wynikający z niej zamach na własność prywatną stanowiły podłoże pierwszego istotnego wydarzenia makroekonomicznego w historii bitcoina. Z założenia bitcoin miał chronić ludzi przed kryzysami i polityką inflacyjną.

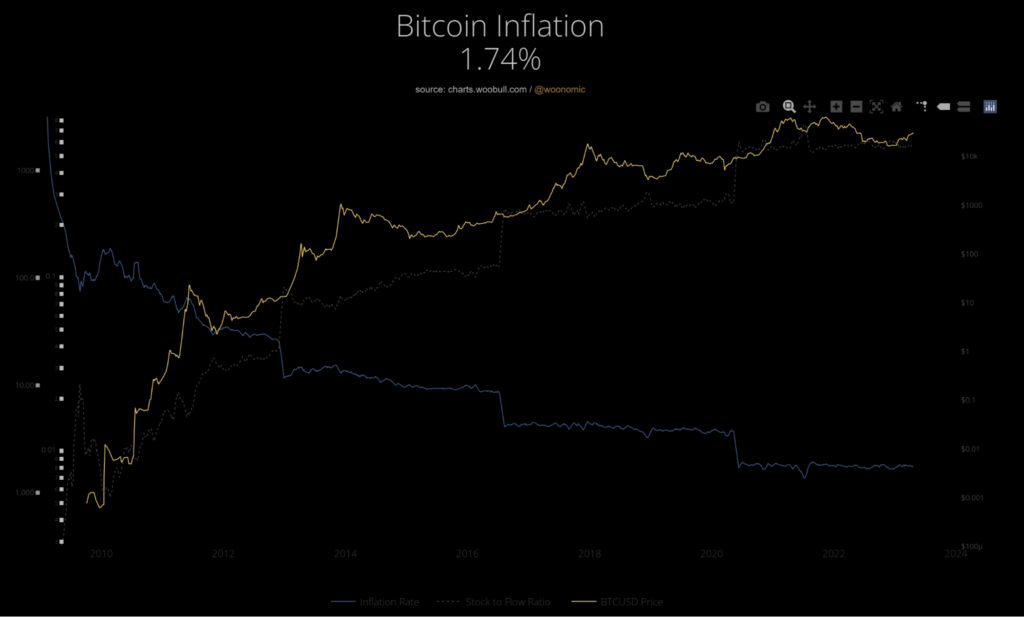

Podaż bitcoina zmniejsza się o połowę co określoną liczbę bloków, dzięki czemu łączna baza monetarna nigdy nie przekroczy 21 milionów. Ma to być odpowiedzią na inflacyjną politykę banków. W przypadku bitcoina, pomimo początkowo bardzo wysokiej inflacji, sięgającej w pierwszych latach kilkadziesiąt procent, aktualnie wynosi ona 1,74%.

W 2023 roku baza monetarna przekroczyła 19 milionów monet, osiągając 92,587% zaplanowanej emisji. Można więc oczekiwać, że bitcoin stanie się walutą deflacyjną. Wraz ze spadkiem podaży, z czasem głównym źródłem dochodu górników staną się opłaty transakcyjne, których wartość może być dowolnie określana przez użytkowników. Ograniczona baza monetarna i rosnący popyt, zgodnie z mikroekonomiczną teorią równowagi, wymuszają wzrost wartości bitcoina w długim okresie.

________________________________

[1] S. Nakamoto, 11.12.2010 11:39, https://bitcointalk.org/index.php?topic=2216.msg29280#msg29280.

[2] R. Stallman, O’Reilly Open Source Conference: Day 3, 26.07.2002, http://www.apacheweek.com/features/oscon2002.

[3] J. Białek, Czas niewolników. Jak świat stał się własnością kilku korporacji, Wydawnictwo Wektory, Wrocław 2019, s. 203.

[4] S. Hongbing, Wojna o pieniądz. Prawdziwe źródła kryzysów finansowych, Wydawnictwo Wektory, Kobierzyce 2011, s. 278.

[5] Tamże.

[6] J. Chołoniewski, P. Górnik, M. Siekierski, Banki, pieniądze, długi. Nieznana prawda o współczesnym systemie finansowym, Wydawnictwo Estymator Jacek Chołoniewski, Warszawa 2020, s.132.

[7] R. Adamus, Toksyczny dług XXI wieku, Wydawnictwo Difin, Warszawa 2020, s. 77.

[8] D. Juruś, Dzieje własności prywatnej. Od starożytności do współczesności, Wydawnictwo Fijorr, Warszawa 2014, s. 246.

[9] M. Friedman, Kapitalizm i wolność, Wydawnictwo Helion, Gliwice 2018, s. 95.

[10] J.B. Foster, R.W. McChesney, Kryzys bez końca. Jak kapitał monopolistyczno-finansowy wywołuje stagnację i wstrząsy od Stanów Zjednoczonych po Chiny, Wydawnictwo Instytut Wydawniczy Książka i Prasa, Warszawa 2014, s. 91.

[11] Tamże.

[12] S. George, Czyj kryzys, czyja odpowiedź, Wydawnictwo Instytut Wydawniczy Książka i Prasa, Warszawa 2011, s. 286.

[13] Tamże, s. 288.

[14] N. Kishtainy, Krótka historia ekonomii, Wydawnictwo RM, Warszawa 2017, s. 271.

[15] R. Adamus, Toksyczny dług XXI wieku, Wydawnictwo Difin, Warszawa 2020, s. 26.

[16] J. Gordon, D. Ljunggren, Bank of Canada says QE can widen wealth inequality, is probing its effects, https://financialpost.com/news/economy/bank-of-canada-says-qe-can-widen-wealth-inequality-is-probing-its-effects-3.

[17] S. Hongbing, Wojna o pieniądz. Prawdziwe źródła kryzysów finansowych, Wydawnictwo Wektory, Kobierzyce 2011, s. 265.

[18] T. Swan, Blockchain. Fundament nowej gospodarki, Wydawnictwo Helion, Gliwice 2020, s. 137.

[19] R. Ver, Quote, https://www.brainyquote.com/quotes/roger_ver_847270.

[20] Blockchain Explorer, 13.09.2021, https://www.blockchain.com/btc/tx/e09d4bb6c6b30a10b8168ab1f55dcb9b7fd571270f14beea2dcb5fb8dcac967a.

[21] R. Ver, Quote, https://www.brainyquote.com/quotes/roger_ver_847270.

[22] J. Tourianski, The Declaration Of Bitcoin’s Independence, https://bitcoinmagazine.com/articles/declaration-bitcoins-independence-1400096375.

[23] Krzysztof Kolany, Jak Roosevelt obrabował Amerykanów ze złota, https://www.bankier.pl/wiadomosc/Jak-Roosevelt-obrabowal-Amerykanow-ze-zlota-7581409.html.