W dzisiejszych czasach kryptowaluty stanowią nie tylko przedmiot inwestycji czy spekulacji, ale także praktyczne narzędzie płatnicze, zwłaszcza w kontekście międzynarodowych przelewów pieniężnych. Nowe badania przeprowadzone przez PYMNTS potwierdzają, że coraz więcej osób korzysta z tej cyfrowej metody przesyłania środków – aż 24% respondentów przyznało, że wysyłało pieniądze za granicę za pomocą kryptowalut.

Dlaczego kryptowaluty stają się tak popularne w tym zakresie? Jednym z głównych powodów jest chęć uniknięcia klasycznych bolączek przekazów pieniężnych, takich jak wysokie opłaty bankowe czy czas oczekiwania na realizację transakcji. Kryptowaluty oferują szybkie, a często i tańsze rozwiązanie dla tych, którzy pragną wysłać pieniądze za granicę bez zbędnych komplikacji.

Nie można też zapomnieć o czynniku demograficznym. Młodsze pokolenia, które dorastały w świecie cyfrowym, są bardziej otwarte na nowości technologiczne. Dla wielu z nich płatności P2P (peer-to-peer) są codziennością, a kryptowaluty stanowią naturalne przedłużenie tej tendencji. Tymczasem starsze pokolenia mogą być bardziej konserwatywne i nieufne w stosunku do tych innowacji.

Europejski standard usług bankowych to luksus

Europa, znana z rozwiniętego systemu finansowego i łatwo dostępnych usług bankowych, często nie dostrzega wyzwań, z jakimi borykają się mieszkańcy innych regionów świata. Dla wielu Europejczyków sytuacja braku dostępu do bankowości lub konieczność ponoszenia wysokich opłat za przekazy pieniężne za granicę wydają się zgoła kuriozalne. Jednak tak właśnie wygląda codzienność dla setek milionów ludzi na świecie.

Według raportu Banku Światowego z 2020 roku globalne przepływy przekazów pieniężnych do krajów o niskich i średnich dochodach wyniosły imponujące 540 miliardów dolarów. Ta liczba zaskakująco mało spadła w porównaniu z 2019 rokiem, co świadczy o stabilności i ważności tego sektora dla globalnej ekonomii.

Jednakże, w kontekście globalnym, dostęp do usług bankowych nie jest standardem. W 2017 roku około 1,7 miliarda dorosłych ludzi nie miało dostępu do tradycyjnych usług bankowych. Pod względem liczby ludności Indie są jednym z krajów cierpiących na największe wykluczenie finansowe. Jednak to nie koniec problemu. W Afryce Subsaharyjskiej prawie 40% młodych dorosłych (w wieku 15-24 lata) również nie ma dostępu do banków.

Wykluczenie z systemu bankowego prowadzi do konieczności korzystania z pośredników, którzy często pobierają wygórowane prowizje. Dla tych, którzy pragną przekazać pieniądze rodzinie pozostawionej w ojczyźnie, koszty mogą być znaczne. W wielu przypadkach przekazy pieniężne są kluczowym źródłem dochodu dla rodzin, które polegają na wsparciu od bliskich pracujących za granicą.

Na szczęście pojawiały się innowacje, które przynoszą nadzieję. Usługa mobilna M-Pesa, popularna w Kenii, stanowi przykład, jak technologia może przyczynić się do korzystnej zmiany sytuacji. Dzięki tej usłudze aż 2% populacji Kenii udało się wydostać z ubóstwa.

Chociaż Europa cieszy się rozwiniętym systemem bankowym i stosunkowo niskimi opłatami za transakcje, wiele części świata nadal zmaga się z barierami finansowymi. Wspieranie innowacji, które przyczyniają się do włączania finansowego, jest kluczem do zbudowania bardziej sprawiedliwego globalnego systemu finansowego.

Problem tradycyjnych usług finansowych leży w kosztach

Z analiz Światowego Banku wynika, że globalna średnia kosztu przekazu pieniężnego w pierwszym kwartale 2021 roku wynosiła 6,5%. To nadal znacznie więcej niż ustanowiony przez Zrównoważone Cele Rozwoju ONZ na rok 2030 cel 3%. W Afryce Subsaharyjskiej koszty są najwyższe i sięgają 8,2%, podczas gdy w Europie i Azji Centralnej są nieco niższe – wynosząc średnio 5%.

Raport Banku Rozrachunków Międzynarodowych (BIS) z kolei wskazuje, że wartość płatności transgranicznych dokonywanych za pośrednictwem systemów rozliczeniowych brutto w czasie rzeczywistym (RTGS) i systemów rozliczeniowych netto (DNS) wyniosła aż 156 bilionów USD w 2018 roku. Jednak koszty związane z tymi płatnościami nie są niskie – średni koszt przekazania 1000 USD za granicę wynosi około 0,3 USD.

W Unii Europejskiej sytuacja również jest daleka od idealnej. Pomimo że jesteśmy świadkami intensywnej integracji gospodarczej w UE, koszty płatności transgranicznych w euro wynoszą średnio 0,32 EUR, a w walutach krajów spoza strefy euro – 7,4 EUR.

Dlaczego te koszty są tak wysokie? Możliwe przyczyny to: brak przejrzystości w strukturach opłat, różnice w regulacjach pomiędzy krajami, ograniczona konkurencja w sektorze usług finansowych oraz wysokie koszty związane z utrzymaniem tradycyjnej infrastruktury finansowej.

Wspomniane statystyki ukazują problem, ale również wskazują na potrzebę działań. Istnieją już inicjatywy mające na celu obniżenie kosztów poprzez wprowadzenie przejrzystości cenowej, harmonizację regulacji i promowanie konkurencji. Innowacje, takie jak technologia blockchain czy nowe formy płatności cyfrowych, mogą również odegrać kluczową rolę w przyszłości.

Blockchain odpowiedzią na wyzwania transakcji transgranicznych

Współczesny świat gospodarczy jest naznaczony licznymi wyzwaniami, z których jednym z najbardziej palących są koszty i czas trwania transakcji transgranicznych. W erze globalizacji, gdy firmy z różnych kontynentów współpracują ze sobą na co dzień, efektywne i szybkie przepływy finansowe stają się kluczem do sukcesu. Wytypowaliśmy 5 powodów, dla których technologia blockchain może stanowić odpowiedź na te wyzwania.

- Skracanie czasu transakcji

Jak wspomniano, średnia firma w USA może czekać aż 33 dni na zakończenie transakcji transgranicznej, głównie z powodu przestarzałych i czasochłonnych procesów manualnych. Jednak dzięki technologii blockchain pewne transakcje, takie jak te realizowane w Chinach, mogą zostać zrealizowane w zaledwie 15 minut. Blockchain eliminuje potrzebę posiadania pośrednika, takiego jak bank, co przyspiesza cały proces. - Bezpieczeństwo i przejrzystość

Za jeden z głównych atutów blockchaina uważa się jego zdolność do zapewnienia przejrzystości i niezmienności. Każda transakcja jest rejestrowana w łańcuchu bloków i nie może być zmieniona bez zgody wszystkich uczestników sieci. To daje pewność, że pieniądze zostaną przesłane dokładnie tam, gdzie mają trafić, bez ryzyka oszustwa. - Koszty transakcji

Technologia blockchain może znacząco obniżyć koszty transakcji poprzez eliminację pośredników oraz przez automatyzację i cyfryzację wielu procesów, które wcześniej były realizowane ręcznie. - Płatności w czasie rzeczywistym

Coraz większa liczba transakcji wymaga natychmiastowego rozliczenia. Blockchain może wspierać usługi płatności w czasie rzeczywistym, co nie tylko skraca czas trwania transakcji, ale także może przynieść korzyści w postaci lepszej płynności finansowej dla firm. - Adopcja na świecie

Znane firmy i instytucje finansowe już inwestują i eksperymentują z blockchainem jako narzędziem do transakcji transgranicznych, co może przyspieszyć jego adopcję na większą skalę.

Zmiana w stronę kryptowalut w międzynarodowych transakcjach P2P

„Digital Currency Shift” – ten trend wskazuje na globalny ruch w kierunku coraz większego przyjęcia kryptowalut. Zmieniają się nie tylko preferencje płatnicze konsumentów, ale także ich oczekiwania wobec dostawców usług płatniczych.

Globalne tendencje w dziedzinie finansów wskazują na coraz większe zainteresowanie kryptowalutami jako środkiem płatności, zwłaszcza w kontekście międzynarodowych transakcji P2P. Czynniki takie, jak szybkość, niższe koszty transakcji i większa autonomia przyczyniają się do wzrostu popularności tej nowej formy waluty.

Jak pokazują dane, aż 24% konsumentów zwróciłoby uwagę na możliwość odbierania płatności w kryptowalutach przy wyborze dostawcy usług płatniczych. Ten procent znacząco rośnie wśród tych, którzy już korzystają z kryptowalut do przeprowadzania transakcji międzynarodowych.

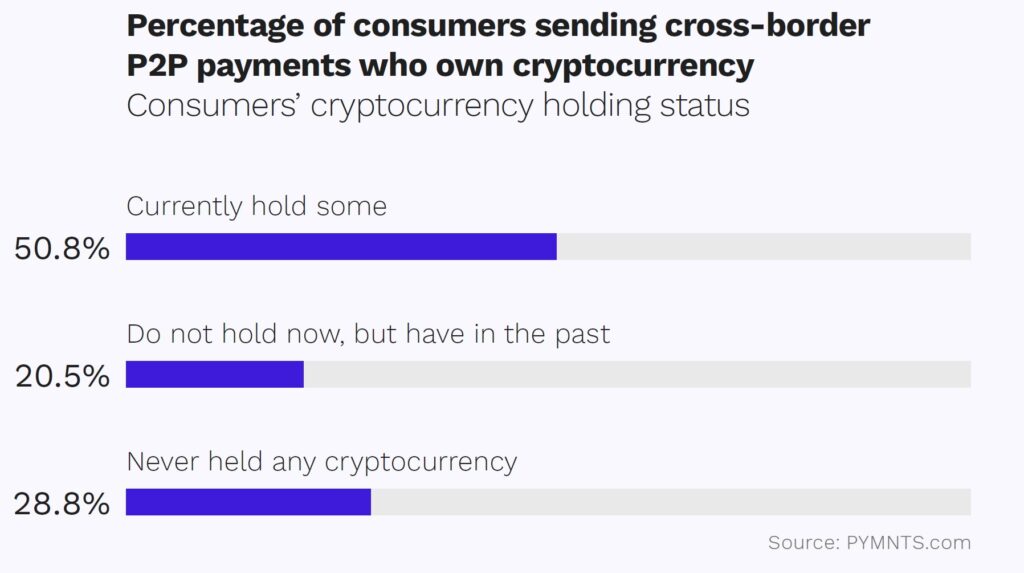

Połowa konsumentów korzystających z międzynarodowych przekazów posiada kryptowaluty, co świadczy o wysokiej adopcji tych technologii wśród osób korzystających z tego typu usług.

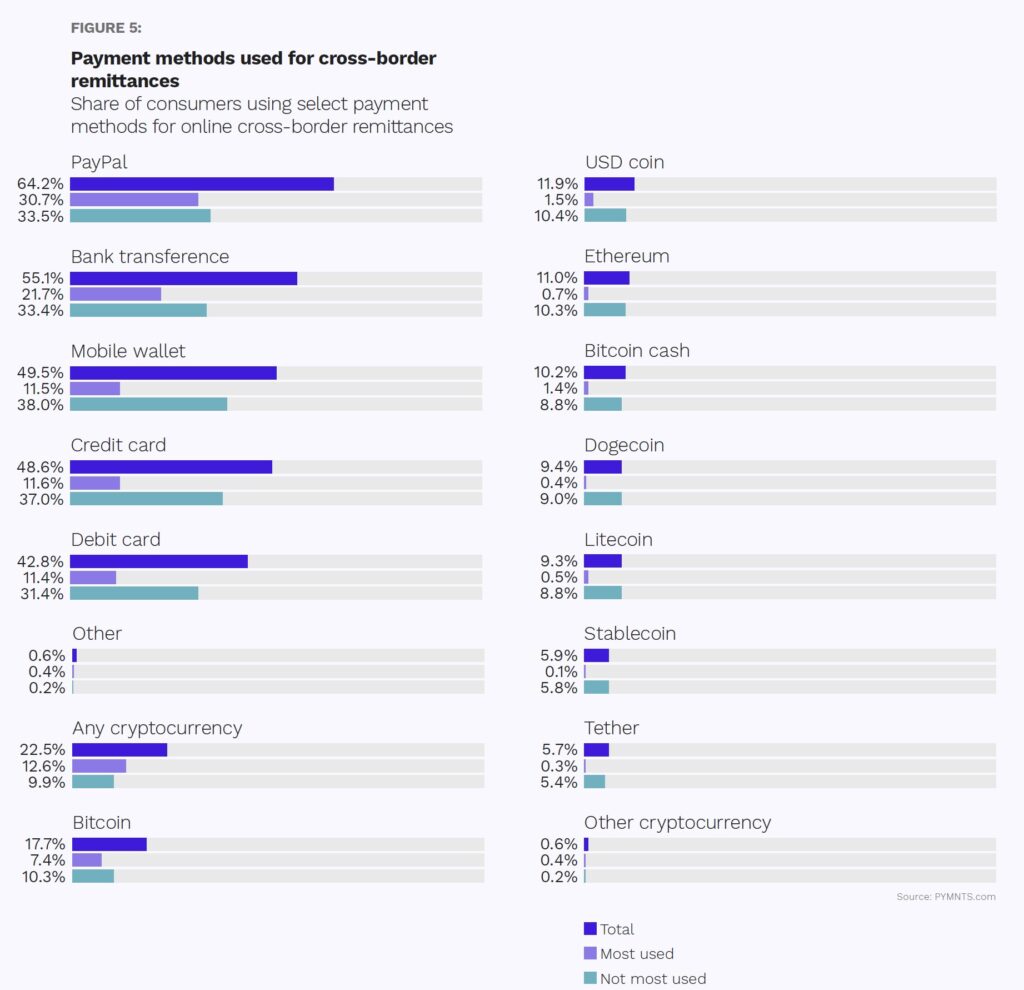

Wykresy przedstawiające metody płatności dla międzynarodowych przekazów pieniężnych pokazują różnorodność kryptowalut wykorzystywanych przez konsumentów. Choć bitcoin jest najbardziej rozpoznawalny, inne kryptowaluty, takie jak litecoin, ethereum, dogecoin, tether, również zyskują na popularności.

Fakt, że tradycyjne metody płatności P2P mogą być postrzegane jako powolne i kosztowne, daje przewagę kryptowalutom, które oferują szybsze i często tańsze rozwiązania.

Co przyniesie przyszłość?

Współczesny rynek finansowy doświadcza dynamicznych zmian, zwłaszcza w obszarze międzynarodowych płatności P2P. Obserwujemy znaczący wzrost popularności kryptowalut i technologii płatniczych. Technologia blockchain przynosi przełom w przetwarzaniu transakcji, skracając czas oczekiwania na realizację płatności transgranicznych.

Wzrastające zainteresowanie kryptowalutami w międzynarodowych transakcjach P2P wskazuje na fundamentalną zmianę w podejściu do płatności, z naciskiem na szybkość, koszty i bezpieczeństwo. Rewolucję tę prowadzą młodsze pokolenia, bardziej elastyczne i otwarte na eksperymentowanie z nowymi technologiami.

Prognozujemy, że technologie płatnicze i kryptowaluty będą kontynuować swój dynamiczny rozwój, napędzany potrzebami młodszych generacji, dla których szybkość, dostępność i koszty są kluczowymi czynnikami. Młodzi staną się głównymi użytkownikami kryptowalut i technologii płatniczych, wprowadzając je do głównego nurtu ekonomicznego.

Jednocześnie konieczne będzie przełamywanie barier w dostępie i edukacji dla starszych pokoleń. Dostawcy usług płatniczych będą musieli przemyśleć, jak zbudować zaufanie i zapewnić łatwość obsługi dla użytkowników z tej grupy wiekowej. Oczekuje się także, że regulacje prawne w zakresie kryptowalut będą się dynamicznie rozwijać, wpływając na kształt rynku i sposób jego funkcjonowania.

W obliczu tych zmian dla dostawców usług płatniczych kluczowe będą: dostosowywanie się do potrzeb różnych segmentów społecznych, inwestowanie w edukację konsumentów oraz rozwijanie innowacyjnych i bezpiecznych rozwiązań technologicznych.