Najbliższy halving bitcoina ma się odbyć w kwietniu lub maju 2024 roku. Będzie to kolejny kluczowy moment w historii tej kryptowaluty. Halving ma na celu redukcję tempa, w jakim tworzone są nowe monety, naśladując rzadkość metali szlachetnych i działając jako środek antyinflacyjny.

Halving to wydarzenie, które co około cztery lata zmniejsza o połowę nagrodę dla górników za wydobycie nowych bloków w sieci Bitcoin. Niewiele z tego pojmujesz? Warto więc sięgnąć do przeszłości, by zrozumieć znaczenie tego mechanizmu, który wpisuje się w głębszy kontekst rynkowych cykli i ekonomii kryptowalut.

Historia halvingów bitcoina sięga roku 2012, kiedy to miała miejsce pierwsza redukcja nagrody za wydobycie. Od tamtej pory kolejne halvingi odbywały się i będą odbywały w regularnych odstępach czasu. Z tą różnicą, że upływ czasu mierzony jest w ilości wydobytych bloków:

Pierwszy Halving: Miał miejsce przy bloku numer 210,000.

Drugi Halving: Nastąpił przy bloku numer 420,000.

Trzeci Halving: Zdarzył się przy bloku numer 630,000.

Czwarty Halving: Nastąpi przy bloku numer 840,000.

Każdy z halvingów miał wpływ na rynek kryptowalutowy i wywoływał burzę spekulacji. Pierwszy halving w 2012 roku obniżył nagrodę za blok z 50 do 25 BTC, drugi w 2016 roku zredukował ją z 25 do 12,5 BTC, a trzeci w 2020 roku zmniejszył ją do 6,25 BTC. Po każdym z tych wydarzeń cena bitcoina znacząco wzrosła. Czwarty halving, który przewidywany jest na rok 2024, sprawi, że nagroda za wydobycie bloku znowu spadnie o połowę, do 3,125 BTC.

Dlaczego tak się dzieje? Wynika to z ekonomicznych podstaw działania bitcoina. Powstał on jako odpowiedź na inflacyjną politykę banków centralnych i w założeniu miał stać się tzw. safe haven – formą ochrony kapitału przed inflacją i skutkami kryzysów finansowych. Dlatego w przeciwieństwie do tradycyjnych walut bitcoinów nigdy nie powstanie więcej niż 21 milionów.

W dalszej części artykułu wyjaśnimy, jakie są właściwości monetarne bitcoina, jaka ekonomia za nim stoi i dlaczego wydobycie jest konieczne. Opiszemy również rolę cykli i wpływ halvingów na rynek oraz cenę bitcoina.

Właściwości monetarne bitcoina

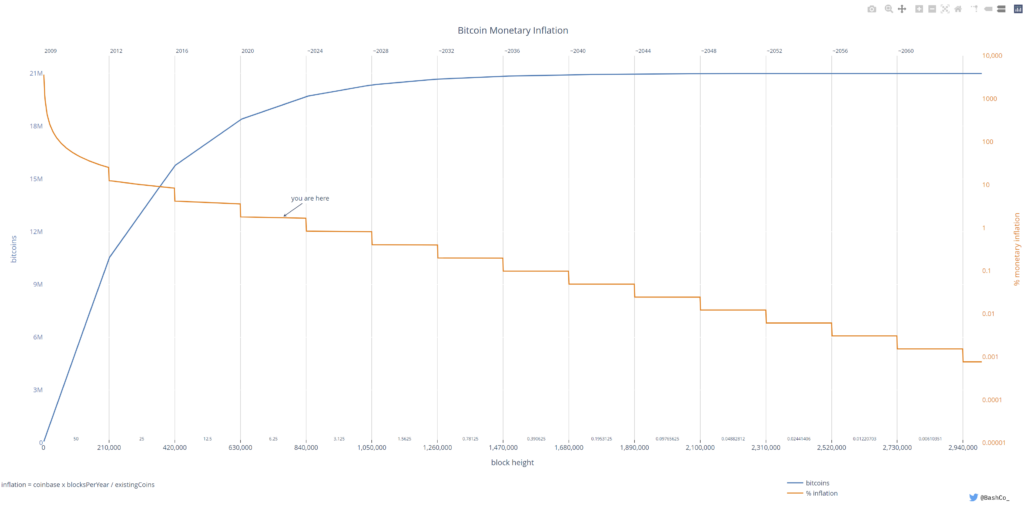

Podaż bitcoina została przewidywalnie zaprogramowana w ramach przejrzystej polityki monetarnej. Wzrost bazy monetarnej ilustruje poniższy wykres:

Podaż waluty zmniejsza się o połowę co określoną ilość bloków, dzięki czemu łączna baza monetarna nigdy nie przekroczy 21 milionów. Ma to stanowić odpowiedź na inflacyjną politykę banków.

W przypadku bitcoina, pomimo początkowo bardzo wysokiej inflacji, która wynikała z wysokiej emisji i bazy monetarnej budowanej od zera,, aktualnie wynosi ona 1,74%.

Pod koniec 2023 roku baza monetarna przekracza 19,55 miliona. Docelowo, zbliżając się do zapisanego w algorytmie limitu 21 milionów monet, bitcoin stanie się walutą deflacyjną. Wraz ze spadkiem podaży z czasem głównym źródłem dochodu górników staną się opłaty transakcyjne, których wartość może być dowolnie określana przez użytkowników.

Raport „2024 Halving Report” od Blockware Intelligence zawiera szczegółowe informacje na temat nadchodzących zmian w ekosystemie bitcoina, zwłaszcza w kontekście przewidywanego podziału nagrody za blok w 2024 roku.

W raporcie podkreślono rolę unikalnych cech, takich jak ograniczona podaż i algorytmiczny harmonogram podaży, który nie może ulec zmianie. Bitcoin został porównany do złota, jako suwerenny środek przechowywania wartości, ale pozbawiony wad kruszcu. Można wymienić 7 kluczowych właściwości monetarnych bitcoina:

- Ograniczona podaż. Bitcoin ma ustaloną maksymalną podaż na poziomie 21 milionów monet. Oznacza to, że nie może zostać wydobytych więcej niż 21 milionów bitcoinów, co zapobiega inflacji spowodowanej nadmiernym zwiększeniem podaży.

- Podzielność. Bitcoin można podzielić na mniejsze jednostki, znane jako satoshi. Jeden bitcoin to 100 milionów satoshi, co pozwala na dokonywanie bardzo małych transakcji. Bywa to szczególnie użyteczne w przypadku wzrostu wartości bitcoina.

- Decentralizacja. Bitcoin działa na zdecentralizowanej sieci, co oznacza, że nie ma centralnego organu, który kontroluje jego emisję lub transakcje. Decentralizacja zapewnia większą odporność na cenzurę i manipulacje.

- Transparentność. Wszystkie transakcje bitcoina są zapisywane w publicznym rejestrze, znanym jako blockchain. Każdy może przejrzeć historię transakcji, co zapewnia przejrzystość i pomaga w walce z oszustwami.

- Bezpieczeństwo. Bitcoin wykorzystuje zaawansowaną kryptografię do zabezpieczania transakcji oraz kontroli tworzenia nowych monet. To sprawia, że jest on odporny na fałszerstwa.

- Odporność na cenzurę. Ze względu na swoją zdecentralizowaną naturę bitcoin jest trudny do zablokowania lub kontrolowania przez jedną organizację lub rząd.

- Mobilność. Jako cyfrowa waluta bitcoin jest łatwo przenośny. Można nim handlować globalnie bez potrzeby fizycznego transferu monet.

Kluczem do zrozumienia fenomenu bitcoina jest również zrozumienie jego ograniczonej podaży i rosnącego popytu. Bitcoin został stworzony jako alternatywa dla tradycyjnych systemów finansowych, szczególnie jako safe haven w trudnych czasach. Wydarzenia takie, jak kryzys na Cyprze w 2013 roku i skonfiskowanie depozytów obywateli przez banki centralne, tylko wzmocniły jego status jako bezpiecznej przystani. To przeanalizowanie mikroekonomicznej teorii równowagi, a także wpływu czynników makroekonomicznych pomaga wyjaśnić, dlaczego bitcoin nadal zyskuje na popularności i wartości.

Dlaczego wydobycie jest konieczne?

Proof of Work (PoW) to mechanizm konsensusu używany w blockchainie, który wymaga od uczestników (górników) wykonania pracy – rozwiązania trudnego problemu obliczeniowego. Ta „praca” jest niezbędna do potwierdzenia transakcji i dodania nowych bloków do łańcucha. Mechanizm ten ma kluczowe znaczenie dla funkcjonowania sieci:

- Zabezpieczenie sieci. PoW zabezpiecza sieć przed atakami, wymagając od górników znacząco wysokiej mocy obliczeniowej. Aby przeprowadzić atak, oszust musiałby kontrolować ponad 50% mocy obliczeniowej sieci, co jest niezwykle kosztowne i trudne do osiągnięcia.

- Walidacja transakcji. Każda transakcja w sieci Bitcoin musi być zatwierdzona przez górników. Wydobycie umożliwia weryfikację i zatwierdzanie transakcji bez potrzeby zaufania centralnej instytucji. Jest to fundamentalne dla idei decentralizacji.

- Emisja nowych jednostek. Wydobycie jest sposobem na wprowadzenie nowych jednostek kryptowaluty do obiegu przy jednoczesnym zachowaniu kontroli nad ich ilością i tempem emisji. Nowo wyemitowane monety są nagrodą dla górników za wykonaną pracę.

- Odporność na zmiany. PoW utrudnia manipulowanie łańcuchem bloków, ponieważ zmiana w jednym bloku wymagałaby ponownego obliczenia wszystkich następujących bloków. Oznacza to, że zmiana lub usunięcie informacji z bazy staje się niemożliwe.

Upraszczając, wydobycie bitcoina to proces, w którym transakcje są weryfikowane i dodawane do publicznego rejestru, znanego jako blockchain. Wykorzystuje zaawansowane algorytmy kryptograficzne, gdzie górnicy używają mocy obliczeniowej swoich komputerów do rozwiązywania skomplikowanych zagadek matematycznych. Pierwszy górnik, który rozwiąże zagadkę, może dodać nowy blok transakcji do blockchaina i w zamian otrzymuje nagrodę w postaci nowo wydobytych bitcoinów.

Cykliczność

W raporcie „2024 Halving Report” podkreślono, że cena bitcoina jest bardzo cykliczna i uzależniona od głównych czynników, takich jak adopcja sieci, środowisko makroekonomiczne i co najważniejsze – halvingi.

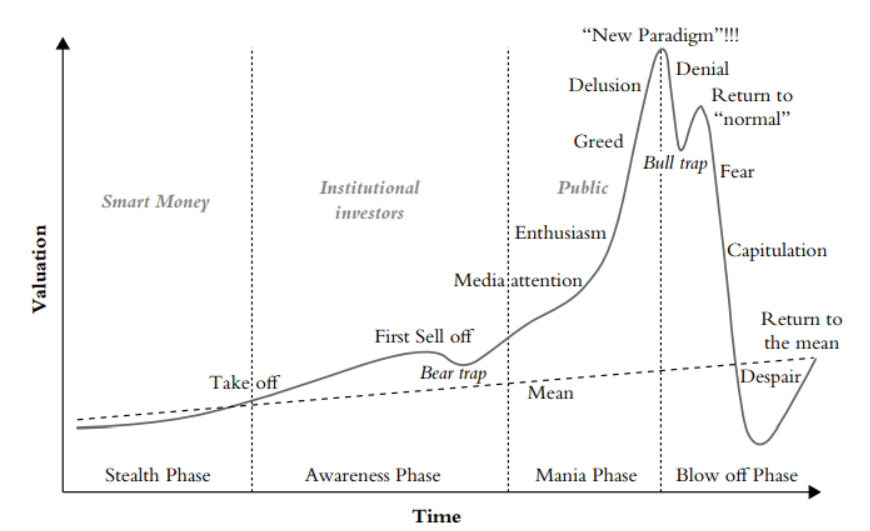

Jednak historia bitcoina to nie tylko opowieść o halvingach, to również historia gwałtownych wzrostów i korekt cenowych. Rynek bitcoina nie rozwija się w sposób linearny, ale falowo, podobnie jak fazy cyklu gospodarczego. Na jeden cykl składają się cztery fale/fazy: ożywienia, rozkwitu, kryzysu i depresji. Ta dynamiczna natura spowodowała, że niektórzy ekonomiści określili bitcoina mianem „bańki spekulacyjnej”. Słusznie kojarzy się to z anatomią bańki przedstawioną na poniższym wykresie:

Niemniej jednak warto zauważyć, że w przeciwieństwie do tradycyjnych baniek inwestycyjnych korekty cen bitcoina często kończą się wartością wyższą niż przed wzrostem, co może świadczyć o trwałym wzroście tej kryptowaluty.

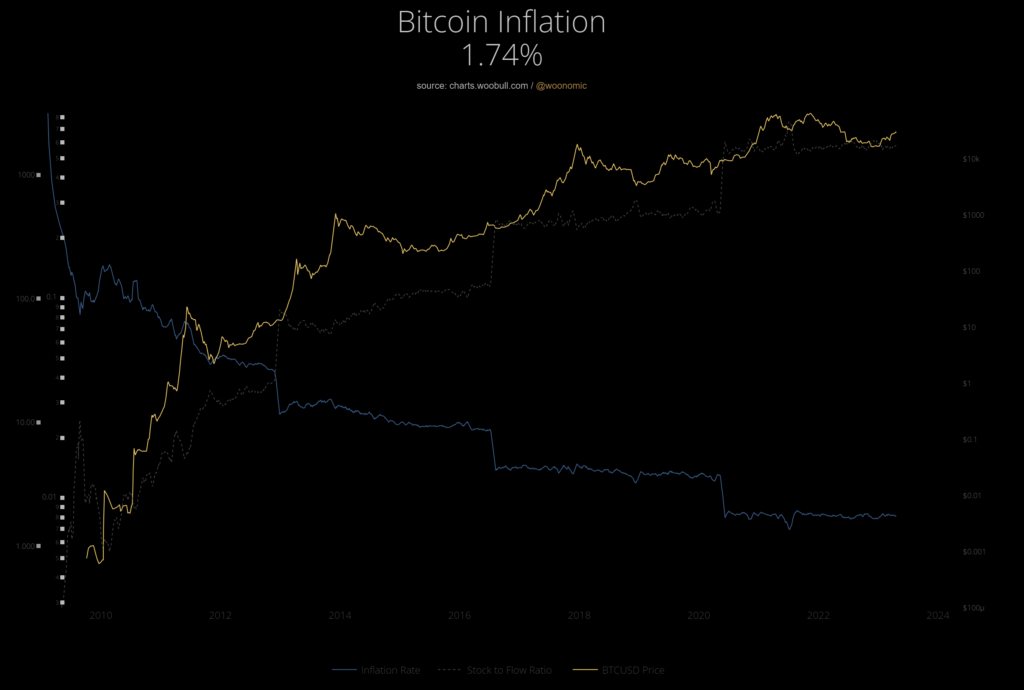

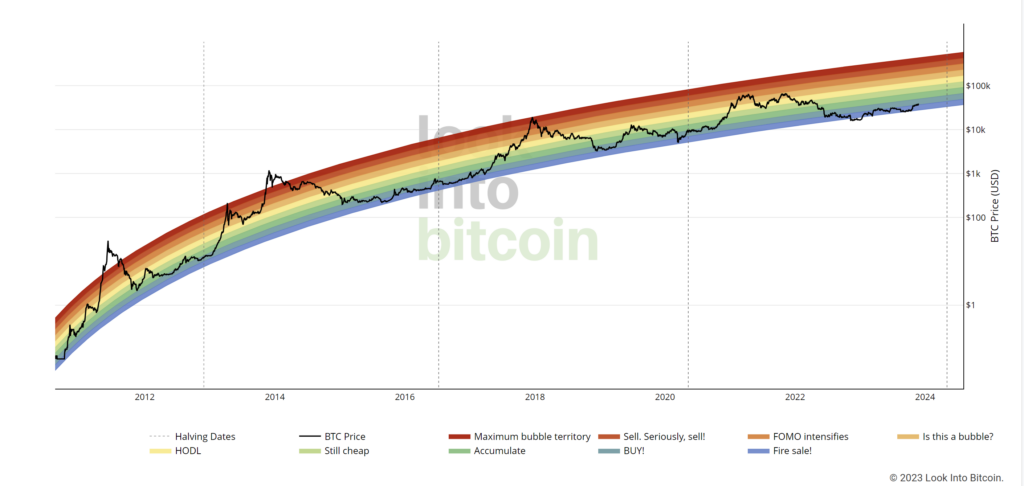

Ponadto, jeśli jednak spojrzymy na zamieszczony poniżej wykres wartości bitcoina w skali logarytmicznej (bo tak należy przedstawiać wzrost adopcji technologii), można zauważyć, że korekty wartości są całkowicie naturalne i wynikają z charakterystyki rynku oraz psychologii tłumu, podobnie jak ma to miejsce na innych rynkach finansowych.

Wykres ceny bitcoina w skali logarytmicznej:

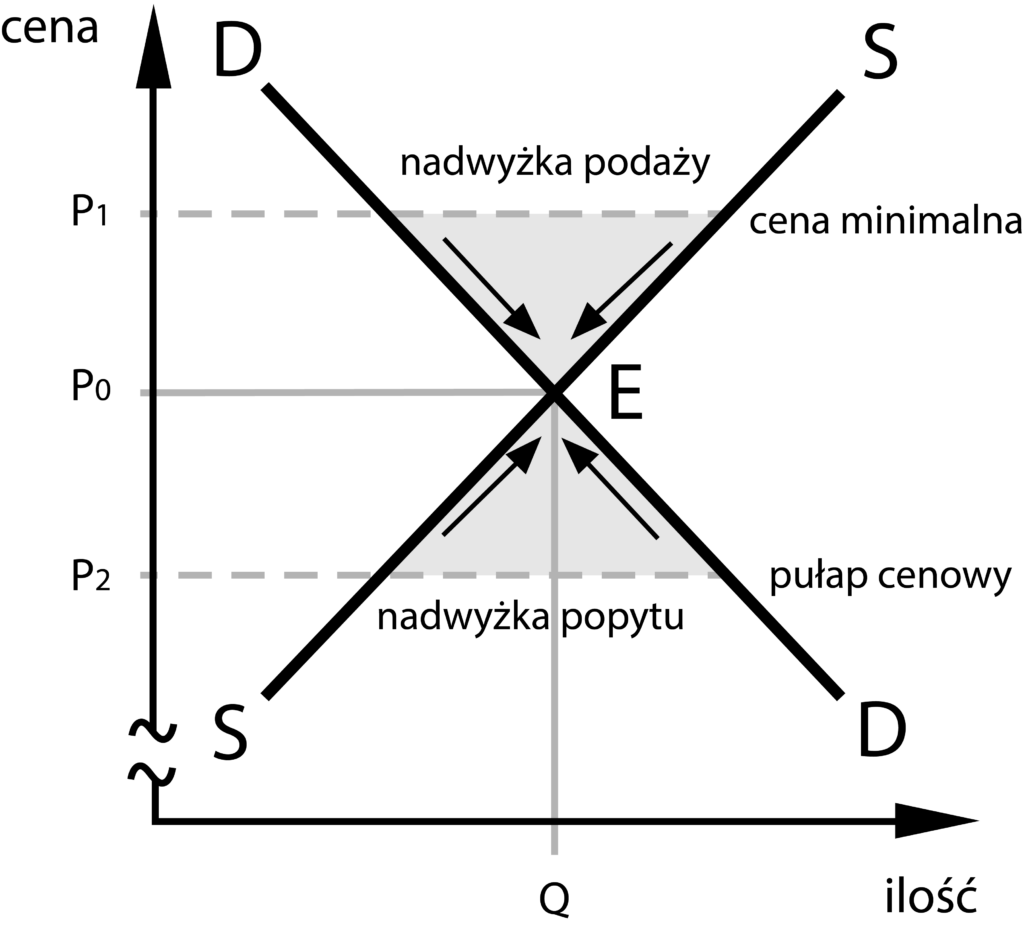

Ogólna teoria równowagi jest koncepcją ekonomiczną, zgodnie z którą cena rynkowa pozostaje wypadkową popytu i podaży, co ilustruje poniższy wykres:

Ograniczona baza monetarna i rosnący popyt, zgodnie z mikroekonomiczną teorią równowagi, wymuszają wzrost wartości bitcoina.

Warto również podkreślić, że rozwój technologii i postęp technologiczny odegrały kluczową rolę w historii bitcoina, zwłaszcza w kontekście rynku kryptowalut. W miarę ewolucji bitcoina technologia teleinformatyczna i przyrost wiedzy stały się integralną częścią jego wzrostu i adaptacji na globalnym rynku.

Wpływ halvingów na cenę bitcoina

W historii bitcoina obserwowano, że po każdym wydarzeniu znanym jako halving, jego cena gwałtownie wzrastała, a wskaźnik inflacji spadał. Zmiana ta bezpośrednio wpływa na dynamikę podaży i popytu, a historycznie główne szczyty cen bitcoina miały miejsce około roku po każdym halvingu.

Na tastycrypto.com przeczytamy, że bezpośrednio po halvingu cena bitcoina zwykle ulega pewnej korekcie. Wykresy cen związane z wydarzeniami halvingu są podobne i pokazują następujące zachowanie:

- Początkowy wzrost cen po halvingu, trwający od 12 do 15 miesięcy.

- Duża korekta trwająca ponad rok.

- Umiarkowany wzrost aż do kolejnego halvingu, trwający ponad rok.

Wiele osób inwestujących w bitcoina preferuje tzw. model stock-to-flow (S2F) do przewidywania ceny bitcoina. Model ten został po raz pierwszy zaproponowany przez użytkownika Twittera PlanB w poście na Medium.

Współczynnik S2F odzwierciedla relację między istniejącą podażą surowca a ilością produkowaną w określonym okresie, np. miesięcznie lub rocznie. Pokazuje, ile lat jest potrzebnych do osiągnięcia obecnej podaży, biorąc pod uwagę obecne tempo produkcji. Im surowiec jest rzadszy, tym wyższy współczynnik S2F.

Przykładowo złoto ma najwyższy współczynnik S2F wśród surowców.

PlanB argumentował, że istnieje bezpośrednia zależność między ceną bitcoina a jego współczynnikiem S2F, który stopniowo wzrasta w miarę spowolnienia tempa emisji z powodu halvingów.

Do tej pory model ten dał się poznać jako niezwykle precyzyjny, ale zaczął odbiegać od rzeczywistości od czasu „krypto zimy” w 2022 roku.

Z raportu cointelegraph dowiemy się, że poprzedni halving bitcoina miał znaczący wpływ na różne aspekty ekosystemu kryptowalut, od zmian w szybkości hashowania i trudności wydobycia, przez zachowanie górników, po zainteresowanie instytucjonalne i zależności rynkowe.

Możliwe skutki najbliższego halvingu

Chociaż poprzednie halvingi cechowały pewne podobieństwa, trudno jest zagwarantować, że kolejny halving doprowadzi do nowego rekordowego poziomu ceny bitcoina, szczególnie biorąc pod uwagę ostatnie odchylenia od modelu stock-to-flow. W przeszłości PlanB argumentował, że cena bitcoina powinna osiągnąć 288 000 dolarów po halvingu w 2024 roku, jednak biorąc pod uwagę cenę bitcoina pod koniec 2023 roku, wydaje się to mało realne.

Z kolei raport Blockware Solutions wskazuje na znaczenie halvingu bitcoina w 2024 roku jako potencjalnego katalizatora kolejnej hossy rynkowej, podkreślając jednocześnie unikalne właściwości bitcoina jako aktywa i zmiany w dynamice rynku wydobywczego.

Wynika z niego, że halving znacząco zmniejsza presję sprzedaży przez górników, co może prowadzić do wzrostu cen. Zmniejszenie podaży nowych bitcoinów oraz wycofanie się mniej efektywnych górników prowadzi do wzrostu marż dla pozostałych. Raport przewiduje, że halving w 2024 roku może być katalizatorem kolejnej parabolicznej hossy bitcoina, z możliwością osiągnięcia cen znacznie wyższych niż obecne.

Sugeruje się, że z każdym kolejnym halvingiem efekt zmniejszenia presji sprzedaży może być bardziej wyraźny, co potencjalnie prowadzi do większych wzrostów cen w przyszłości.

Zmniejszenie nagród dla górników i związane z tym wzrosty kosztów wydobycia będą miały znaczący wpływ, szczególnie na mniejsze kopalnie. Tastycrypto przewiduje, że jeśli wzrosty cen po halvingu się opóźnią , to szybkość sieci może spaść o około 30% na wskutek zamknięcia nierentownych kopalni.