Следующий халвинг биткойна должен произойти в апреле или мае 2024 года. Это будет очередной ключевой момент в истории этой криптовалюты. Халвинг направлен на снижение темпов, с которыми создаются новые монеты, имитируя редкость драгоценных металлов и действуя как антиинфляционная мера.

Халвинг – это событие, которое каждые примерно четыре года уменьшает вдвое вознаграждение для майнеров за добычу новых блоков в сети Биткойн. Не многие это понимают? Стоит обратиться к прошлому, чтобы понять значение этого механизма, который вписывается в более широкий контекст рыночных циклов и экономики криптовалют.

История халвингов биткойна началась в 2012 году, когда произошло первое сокращение вознаграждения за добычу. С тех пор следующие халвинги происходили и будут происходить через регулярные промежутки времени. С той разницей, что истечение времени измеряется количеством добытых блоков:

Первый Халвинг: Произошел при блоке номер 210,000.

Второй Халвинг: Состоялся при блоке номер 420,000.

Третий Халвинг: Произошел при блоке номер 630,000.

Четвертый Халвинг: Произойдет при блоке номер 840,000.

Каждый халвинг оказывал влияние на рынок криптовалют и вызывал бурю спекуляций. Первый халвинг в 2012 году снизил награду за блок с 50 до 25 BTC, второй в 2016 году уменьшил её с 25 до 12,5 BTC, а третий в 2020 году сократил её до 6,25 BTC. После каждого из этих событий цена биткойна значительно возрастала. Четвертый халвинг, который ожидается в 2024 году, снова уменьшит награду за добычу блока вдвое, до 3,125 BTC.

Почему это происходит? Это обусловлено экономическими основами функционирования биткойна. Он был создан как ответ на инфляционную политику центральных банков и задумывался как так называемый safe haven – форма защиты капитала от инфляции и последствий финансовых кризисов. Поэтому, в отличие от традиционных валют, биткойнов никогда не будет создано больше 21 миллиона.

В дальнейшей части статьи мы объясним, каковы денежные свойства биткойна, какая экономика стоит за ним и почему добыча необходима. Также мы опишем роль циклов и влияние халвингов на рынок и цену биткойна.

Денежные свойства биткойна

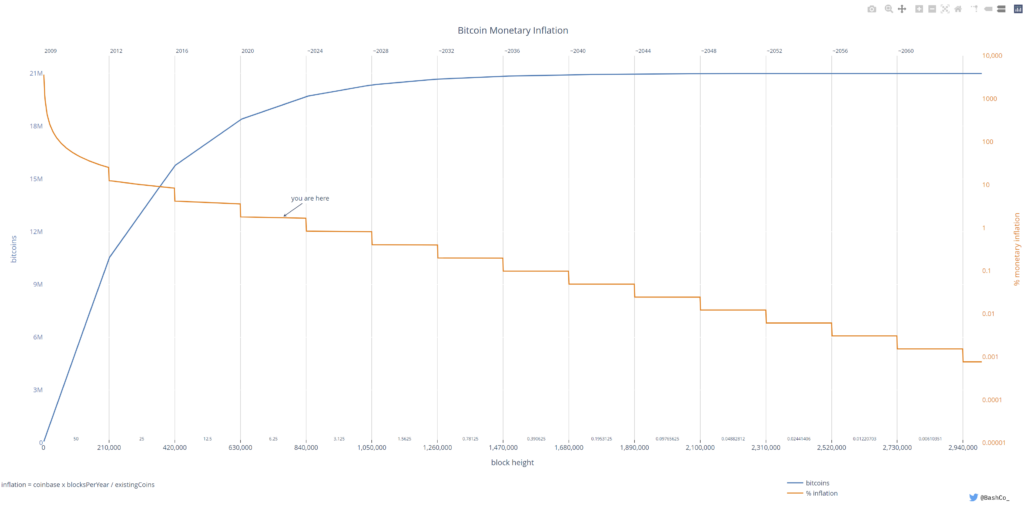

Предложение биткойна было предсказуемо запрограммировано в рамках прозрачной денежно-кредитной политики. Рост денежной базы иллюстрирует следующий график:

Предложение валюты уменьшается вдвое каждый определенный количество блоков, благодаря чему общая денежная база никогда не превысит 21 миллион. Это является ответом на инфляционную политику банков.

43. В случае биткойна, несмотря на изначально очень высокую инфляцию, которая была связана с высокой эмиссией и созданием денежной базы с нуля, на данный момент она составляет 1,74%.

К концу 2023 года денежная база превысит 19,55 миллиона. В конечном итоге, приближаясь к установленному в алгоритме пределу в 21 миллион монет, биткойн станет дефляционной валютой. Со временем, по мере уменьшения предложения, основным источником дохода для майнеров станут транзакционные сборы, размер которых может быть определен пользователями.

Отчет «2024 Halving Report» от Blockware Intelligence содержит подробную информацию о предстоящих изменениях в экосистеме биткойна, особенно в контексте ожидаемого уменьшения награды за блок в 2024 году.

В отчете подчеркивается роль уникальных особенностей, таких как ограниченное предложение и алгоритмический график предложения, который не может быть изменен. Биткойн сравнивают с золотом, как суверенным средством сохранения стоимости, но без недостатков благородного металла. Можно выделить 7 ключевых денежных свойств биткойна:

- Ограниченное предложение. Биткойн имеет установленный максимальный предел в 21 миллион монет. Это означает, что не может быть добыто более 21 миллиона биткойнов, что предотвращает инфляцию, вызванную чрезмерным увеличением предложения.

- Делимость. Биткойн можно разделить на меньшие единицы, известные как сатоши. Один биткойн составляет 100 миллионов сатоши, что позволяет совершать очень мелкие транзакции. Это особенно полезно при росте стоимости биткойна.

- Децентрализация. Биткойн работает на децентрализованной сети, что означает отсутствие центрального органа, контролирующего его эмиссию или транзакции. Децентрализация обеспечивает большую устойчивость к цензуре и манипуляциям.

- Прозрачность. Все транзакции биткойна записываются в общедоступном реестре, известном как блокчейн. Любой может просмотреть историю транзакций, что обеспечивает прозрачность и помогает в борьбе с мошенничеством.

- Безопасность. Биткойн использует передовую криптографию для защиты транзакций и контроля создания новых монет. Это делает его устойчивым к подделкам.

- Устойчивость к цензуре. Благодаря своей децентрализованной природе биткойн трудно блокировать или контролировать одной организацией или правительством.

- Мобильность. Как цифровая валюта, биткойн легко переносим. Им можно торговать глобально без необходимости физической передачи монет.

Ключом к пониманию феномена биткойна также является понимание его ограниченного предложения и растущего спроса. Биткойн был создан как альтернатива традиционным финансовым системам, особенно как safe haven в трудные времена. События, такие как кризис на Кипре в 2013 году и конфискация депозитов граждан центральными банками, только укрепили его статус как безопасной гавани. Анализ микроэкономической теории равновесия, а также влияние макроэкономических факторов помогают объяснить, почему биткойн продолжает набирать популярность и ценность.

Почему необходима добыча?

Proof of Work (PoW) — это механизм консенсуса, используемый в блокчейне, который требует от участников (майнеров) выполнения работы – решения сложной вычислительной задачи. Эта „работа» необходима для подтверждения транзакций и добавления новых блоков в цепочку. Этот механизм имеет ключевое значение для функционирования сети:

- Защита сети. PoW защищает сеть от атак, требуя от майнеров значительной вычислительной мощности. Для проведения атаки мошенник должен контролировать более 50% вычислительной мощности сети, что очень дорого и сложно достичь.

- Валидация транзакций. Каждая транзакция в сети Bitcoin должна быть подтверждена майнерами. Добыча позволяет проверять и одобрять транзакции без необходимости доверия центральному учреждению. Это фундаментально для идеи децентрализации.

- Эмиссия новых единиц. Добыча является способом введения новых единиц криптовалюты в обращение, при этом поддерживая контроль над их количеством и темпом эмиссии. Новоэмитированные монеты являются наградой для майнеров за проделанную работу.

- Устойчивость к изменениям. PoW усложняет манипулирование блокчейном, поскольку изменение в одном блоке потребовало бы пересчета всех последующих блоков. Это означает, что изменение или удаление информации из базы данных становится невозможным.

Упрощенно говоря, добыча биткойна — это процесс, в котором транзакции проверяются и добавляются в общедоступный реестр, известный как блокчейн. Он использует передовые криптографические алгоритмы, где майнеры используют вычислительную мощность своих компьютеров для решения сложных математических головоломок. Первый майнер, который решит головоломку, может добавить новый блок транзакций в блокчейн и взамен получает награду в виде новоизвлеченных биткойнов.

Цикличность

В отчете «2024 Halving Report» подчеркивается, что цена биткойна очень циклична и зависит от основных факторов, таких как распространение сети, макроэкономическая среда и самое важное – халвинги.

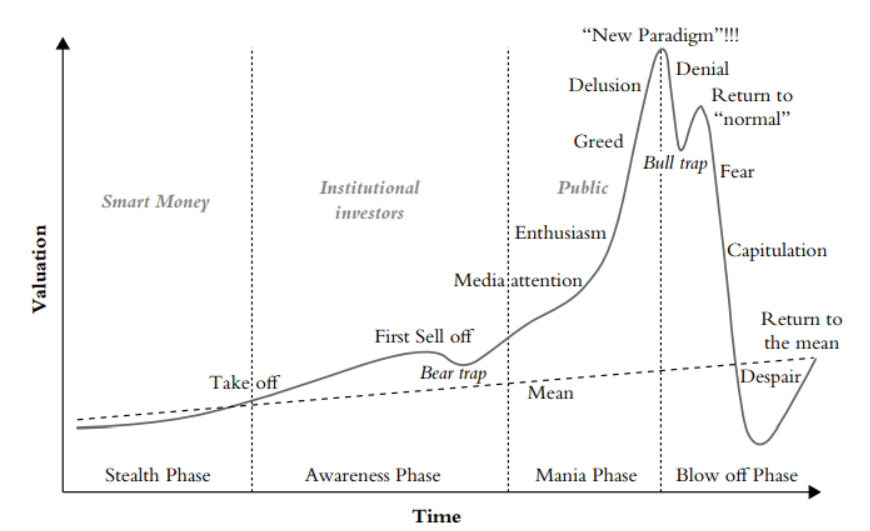

Однако история биткойна — это не только рассказ о халвингах, но и история резких ростов и коррекций цен. Рынок биткойна развивается не линейно, а волнами, подобно фазам экономического цикла. На один цикл составляют четыре волны/фазы: оживления, расцвета, кризиса и депрессии. Эта динамичная природа заставила некоторых экономистов назвать биткойн «спекулятивным пузырем». Это правильно ассоциируется с анатомией пузыря, представленной на следующей диаграмме:

Тем не менее, стоит отметить, что в отличие от традиционных инвестиционных пузырей, коррекции цены биткойна часто завершаются на уровне выше, чем до роста, что может свидетельствовать о стойком росте этой криптовалюты.

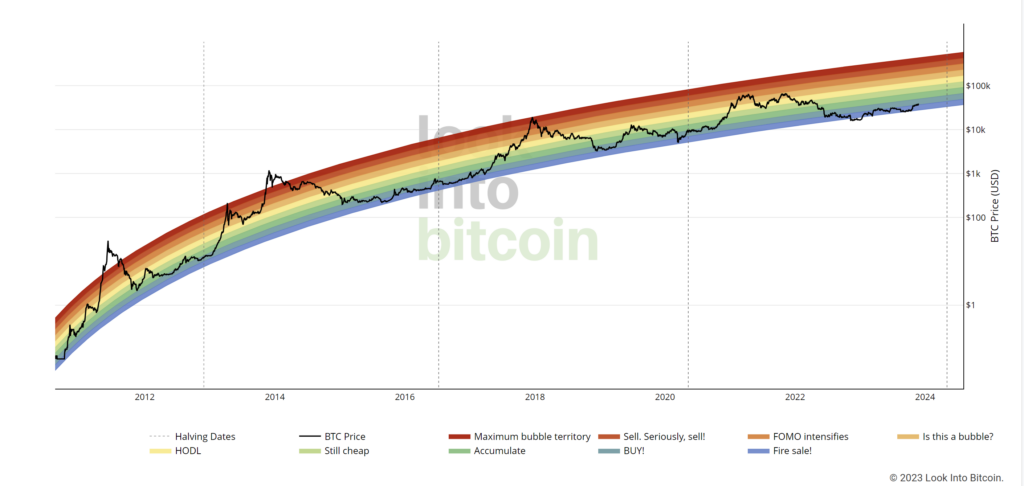

Кроме того, если посмотреть на прилагаемый ниже график стоимости биткойна в логарифмическом масштабе (потому что именно так следует представлять рост технологической адопции), можно заметить, что коррекции стоимости являются совершенно естественными и обусловлены характеристиками рынка и психологией толпы, как и на других финансовых рынках.

График цены биткойна в логарифмическом масштабе:

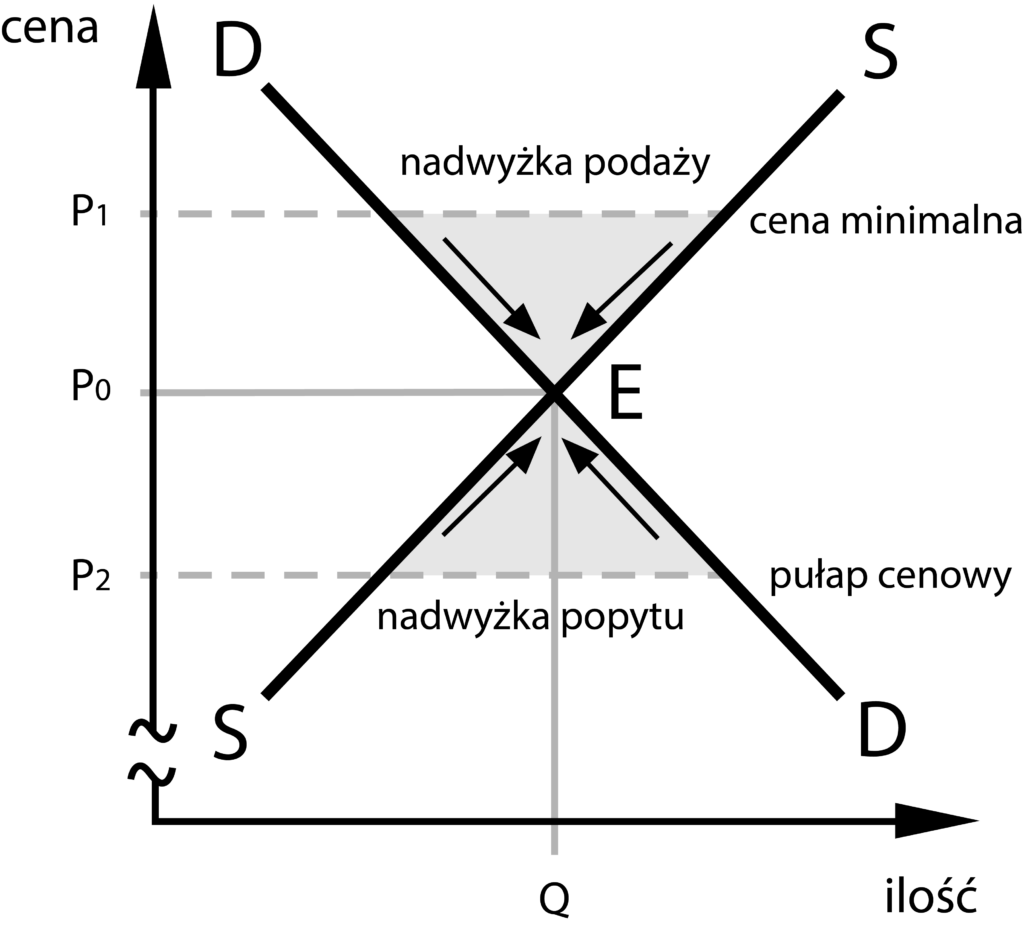

Общая теория равновесия — это экономическая концепция, согласно которой рыночная цена является результатом взаимодействия спроса и предложения, что иллюстрируется следующим графиком:

Ограниченная денежная база и растущий спрос, согласно микроэкономической теории равновесия, обуславливают рост стоимости биткойна.

Также стоит подчеркнуть, что развитие технологий и технологический прогресс сыграли ключевую роль в истории биткойна, особенно в контексте рынка криптовалют. По мере эволюции биткойна информационные технологии и прирост знаний стали неотъемлемой частью его роста и адаптации на глобальном рынке.

Влияние халвингов на цену биткойна

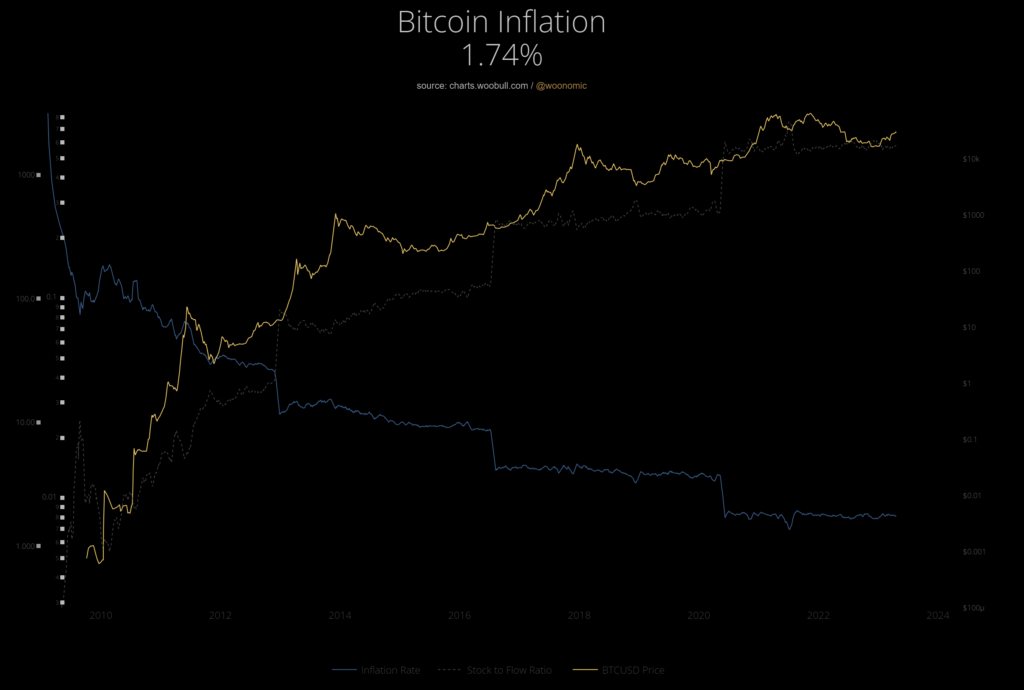

В истории биткойна наблюдалось, что после каждого события, известного как халвинг, его цена резко возрастала, а инфляционный индекс снижался. Это изменение прямо влияет на динамику предложения и спроса, и исторически основные пики цен биткойна происходили примерно через год после каждого халвинга.

На сайте tastycrypto.com указано, что сразу после халвинга цена биткойна обычно испытывает определенную коррекцию. Графики цен, связанные с событиями халвинга, схожи и показывают следующее поведение:

- Начальный рост цен после халвинга, продолжающийся от 12 до 15 месяцев.

- Большая коррекция, длительностью более года.

- Умеренный рост до следующего халвинга, продолжающийся более года.

Многие инвесторы в биткойн предпочитают так называемую модель stock-to-flow (S2F) для прогнозирования цены биткойна. Эта модель была впервые предложена пользователем Twitter PlanB в посте на Medium.

Коэффициент S2F отражает соотношение между существующим предложением сырья и его производством за определенный период, например, месячно или годовало. Он показывает, сколько лет необходимо, чтобы достичь текущего предложения, исходя из текущего темпа производства. Чем редкий ресурс, тем выше коэффициент S2F.

Например, у золота самый высокий коэффициент S2F среди сырьевых товаров.

PlanB утверждал, что существует прямая зависимость между ценой биткойна и его коэффициентом S2F, который постепенно увеличивается по мере замедления темпа эмиссии из-за халвингов.

До настоящего времени эта модель была известна как чрезвычайно точная, но она начала отклоняться от реальности после «крипто зимы» в 2022 году.

Из отчета cointelegraph мы узнаем, что предыдущий халвинг биткойна оказал значительное влияние на различные аспекты экосистемы криптовалют, от изменений в скорости хеширования и сложности добычи до поведения майнеров, а также институционального интереса и рыночных зависимостей.

Возможные последствия ближайшего халвинга

Хотя предыдущие халвинги характеризовались определенными сходствами, трудно гарантировать, что следующий халвинг приведет к новому рекордному уровню цен на биткойн, особенно учитывая последние отклонения от модели stock-to-flow. В прошлом PlanB утверждал, что цена биткойна должна достичь 288 000 долларов после халвинга в 2024 году, однако учитывая цену биткойна в конце 2023 года, это кажется маловероятным.

Отчет Blockware Solutions указывает на значимость халвинга биткойна в 2024 году как потенциального катализатора следующего бычьего рынка, подчеркивая при этом уникальные свойства биткойна как актива и изменения в динамике рынка добычи.

Из него следует, что халвинг значительно уменьшает давление продаж со стороны майнеров, что может привести к росту цен. Уменьшение предложения новых биткойнов и отступление менее эффективных майнеров приводит к росту марж для оставшихся. Отчет предсказывает, что халвинг в 2024 году может стать катализатором следующего параболического бычьего рынка биткойна, с возможностью достижения значительно более высоких цен, чем текущие.

Предполагается, что с каждым следующим халвингом эффект уменьшения давления на продажу может быть более заметным, что потенциально приведет к большим ростам цен в будущем.

Уменьшение наград для майнеров и связанные с этим увеличения затрат на добычу будут иметь значительное влияние, особенно на меньшие шахты. Tastycrypto прогнозирует, что если рост цен после халвинга задержится, то скорость сети может упасть примерно на 30% из-за закрытия убыточных шахт.